Michael Kors: Una de cal y otra de arena

Los últimos resultados anuales de Michael Kors dejan buenas sensaciones entre los analistas.

Mientras usted lee este artículo, se estará produciendo un nuevo episodio, muy acorde con la calidad política de nuestro país. Dentro de un cúmulo de falsedades por parte de unos y de otros, estamos asistiendo al esperpento nacional basado en unos hechos que, por falta de medios y mala gestión de los que se tiene, por parte de nuestra sufrida justicia, se remontan a más de una década.

Cuenta la leyenda que cierto ministro de Hacienda, catalán, para más señas, solicitó los servicios de un fontanero para arreglar ciertas deficiencias en su hogar. Cuando fue a pagar el trabajo, el fontanero, por desconocimiento de su interlocutor, le preguntó al ministro: “¿Con IVA o sin IVA?” Ante tal pregunta, el recaudador le contestó: “Hombre, un poquito de IVA tendrá que poner”. “A mi partido no lo han imputado penalmente”, apela Rajoy, mientras oculta que cuando se produjeron los hechos enjuiciados, la ley no lo permitía. La moción de censura, si prospera, estará apoyada por partidos que tienen o han tenido similares formas de financiación… y “un poquito de IVA”.

https://www.instagram.com/p/BjXUNg_l4NO/?hl=es&taken-by=michaelkors

Pues algo parecido acontece tras conocer los resultados anuales de Michael Kors: Buenos resultados, pero mal acogidos en el mercado debido al anuncio de la bajada de expectativas para el año 2019 y a los gastos que incurrirá en la firma Jimmy Choo con la apertura de 30 tiendas nuevas. Recordarán mis sufridos lectores que tras la compra por parte de Kate Spade de Coach Inc, la compañía dirigida por John D. Idol, contraatacó el pasado año adquiriendo Jimmy Choo en un intento de romper un tipo de negocio que hacía aguas al intentar mantener tiendas abiertas con productos de temporada, conviviendo con outlets que venden productos similares no perecederos en el tiempo.

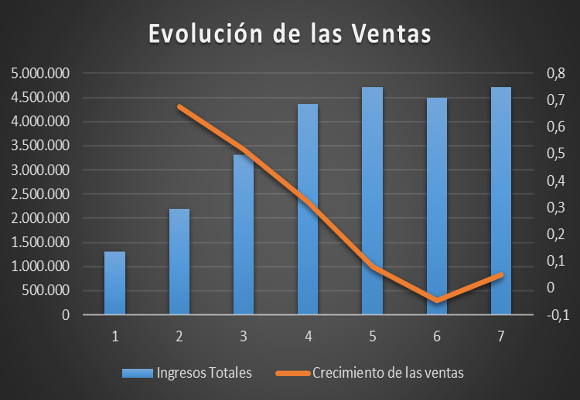

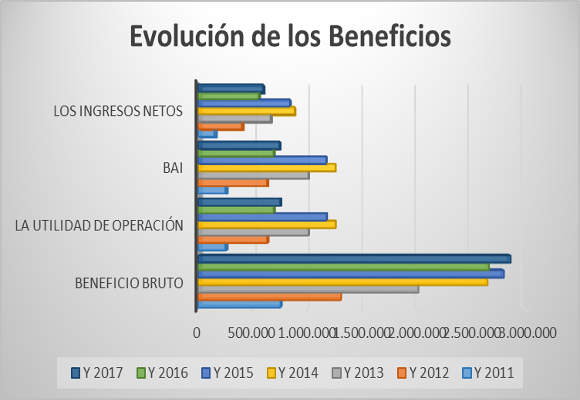

Pero en pleno siglo XXI, parece que Idol sigue sin apostar por el e-commerce, poniendo en riesgo la cuenta de resultados del año 2019. Y es que, como veremos en el análisis de los resultados del año fiscal 2018 publicados el pasado miércoles, la expansión en la apertura de nuevas tiendas solo se aguanta con crecimiento en las ventas exponenciales y éstos, de momento, sólo se atisban. Pero analicemos los resultados que hemos conocido. Las ventas netas aumentaron un 10,77 % en el trimestre para acabar el año en $ 4.718.600 miles, lo que representa una subida del 5,00% respecto al año pasado. Es significativa la ligera caída de las ventas por licencias a lo largo del año, rompiendo una mala racha en un -0,62%.

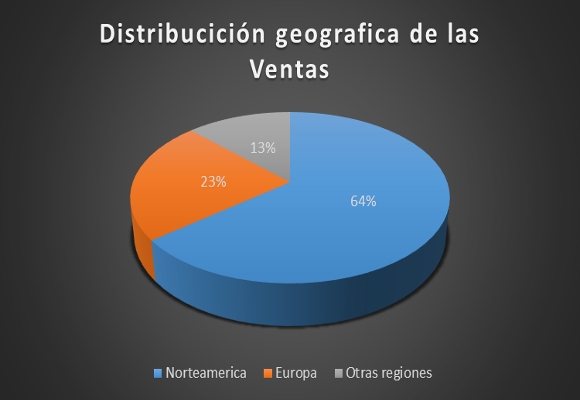

Además, como podemos ver en el gráfico, el crecimiento de las ventas se sitúa en porcentajes positivos tras un mal ejercicio anterior. La distribución actual de las ventas es la siguiente:

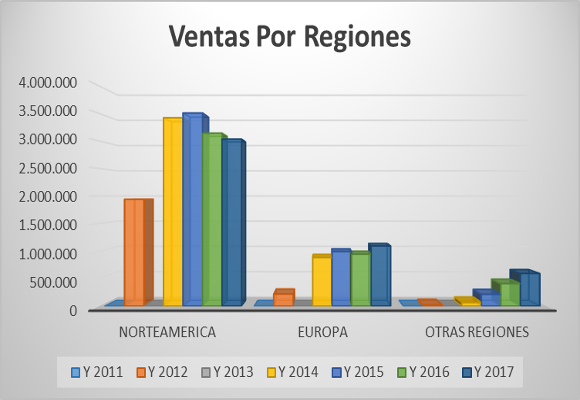

Y es en Norteamérica (mayor ponderación) donde los ingresos han caído, como podemos observar en el siguiente gráfico:

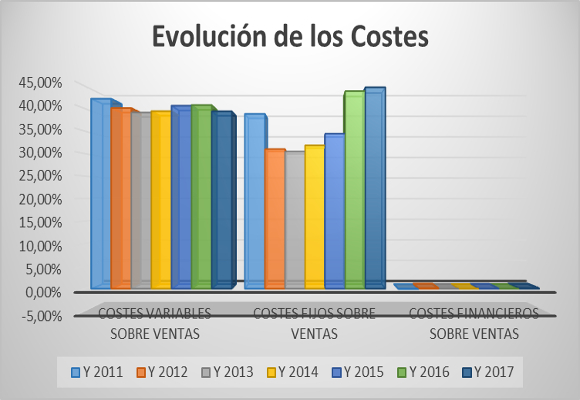

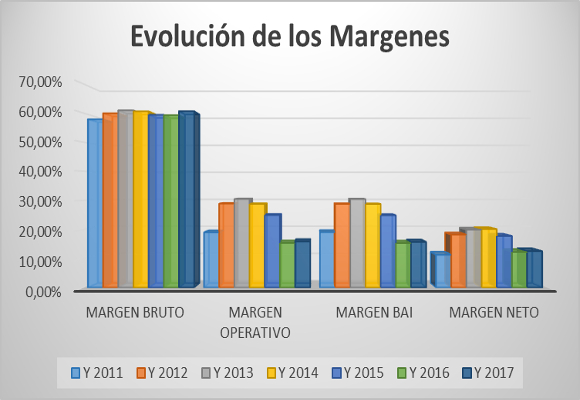

La caída de las ventas en América en un -3,42% han sido compensadas con un mejor comportamiento en Europa (+15,76%) y Asia (44,88%). Buen comportamiento de los costes de ventas con un crecimiento anual del 1,47%, lo que supone que el beneficio bruto en el ejercicio fiscal 2018 suba un 7,44% para situarse en $ 2.859.300 miles. Mientras, el margen bruto mejora hasta situarse en el 60,60%.

La expansión de los costes de venta, generales y administrativos en un 13,80%, de las menos imputaciones a la partida de depreciación y amortizaciones (-5,10%) y, sobre todo, la disminución de la partida de deterioro de activos de larga duración hace que los gastos generales suban en valor absoluto un 7,04% respecto al año pasado. Esto supone que representen el 44,72% de todas las ventas. Con estos datos, el beneficio operativo es de $ 749.100 miles, que representa una subida del 8,58% en comparación con los resultados del pasado año. El margen operativo sufre una ligera subida de 53 p.b. para situarse en el 15,88%.

La subida de los costes financieros respecto de las ventas hace que el BAI ascienda a $ 741.800 miles, lo que supone una subida del 7,04% respecto al año anterior.

El incremento de la provisión para impuestos, de un 9,19% respecto al año anterior, hace que el beneficio neto suba un 7,36% para situarse en $ 592.100 miles. El margen neto sube 25 p.b. para situarse en el 12,54 %, el segundo más bajo de los últimos cinco años.

Del el análisis patrimonial y financiero de la compañía cabe mencionar lo siguiente:

- En cuanto a su situación de endeudamiento, los niveles del ratio, manteniéndose en los niveles óptimos, nos da una primera impresión de una correcta política de equilibrio entre la financiación propia y ajena.

- Si analizamos la solvencia a corto plazo, las tres ratios nos empiezan a dar señales, cuanto menos, de normalización, si bien dan ligera muestra de falta de liquidez a corto plazo.

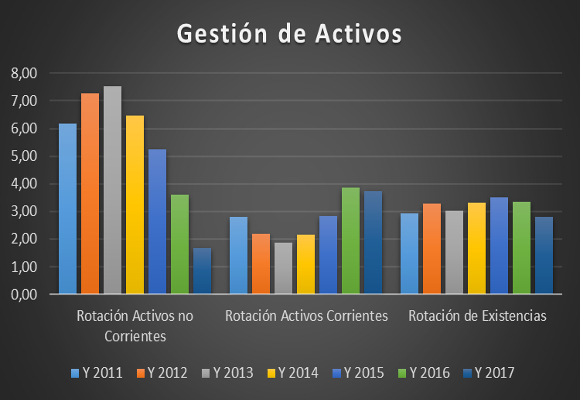

- Malos datos en cuanto a la gestión de los activos. Las caídas de los ratios de rotación de los activos corrientes, no corrientes y de existencias, junto con una subida de los plazos de existencias, dan una mala señal de la política de utilización de activos. La infrautilización de los éstos y existencias es un tema preocupante y a tener en cuenta.

- La caída del fondo de maniobra, como las necesidades, éstas en menor medida, hacen que la cobertura, aun siendo confortable, sea la menor de los últimos tres años.

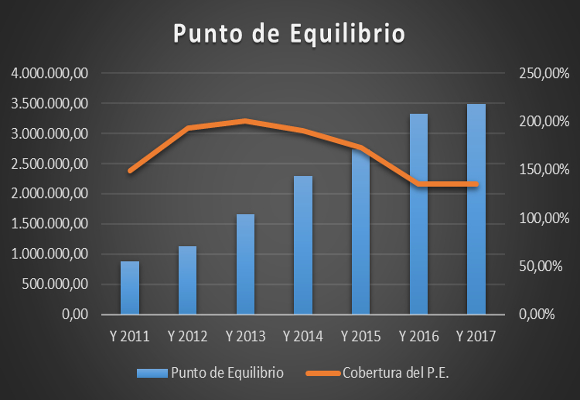

- En cuanto al punto de equilibrio, su subida exige imperiosamente la necesidad de mantener una política restrictiva en los gastos fijos, incrementando las medidas para su consecución. Y aquí es donde reside el problema del anuncio de la apertura de nuevas tiendas.

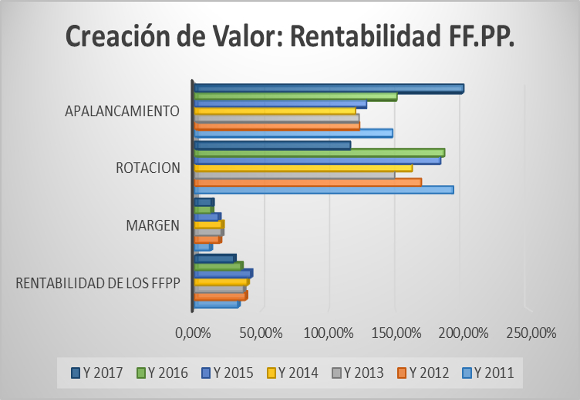

- Nos encontramos que la rentabilidad de los fondos propios ha caído a mínimos de los últimos seis años, debido fundamentalmente a que la subida del apalancamiento y la rotación no ha cubierto la caída de los márgenes.

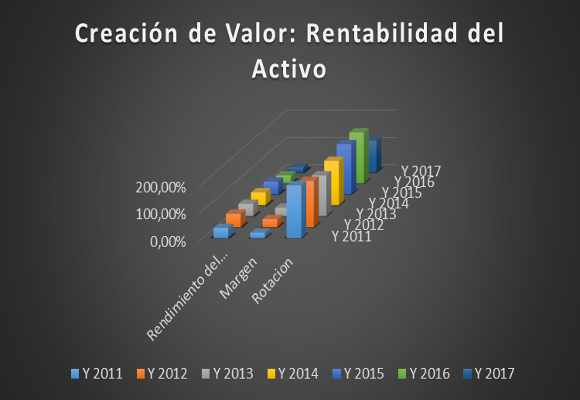

- Y esto se ve mejor con la caída en la rentabilidad de los activos, a niveles más bajos de los últimos 5 años, al no tener en cuenta para su cálculo ni el apalancamiento ni las previsiones impositivas.

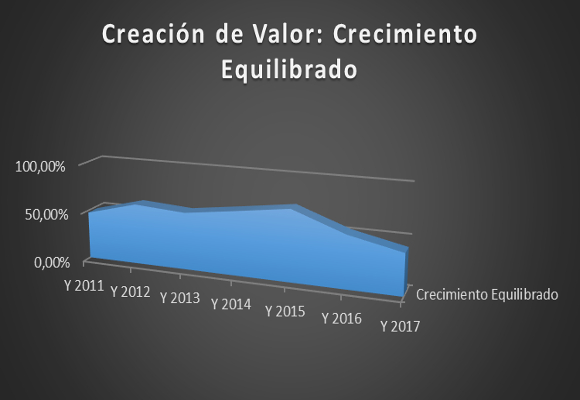

- Por tanto, la capacidad de crecimiento auto sostenido cae hasta niveles más bajo de los últimos años.

En resumen, los datos del año fiscal 2018 nos han dejado buenas sensaciones. Pero la mala política de utilización de activos, gastos fijos disparados y, lo que es más preocupante, el anuncio de nuevos gastos, hacen que no crea que en 2019 tengamos mejores noticias.

Análisis Técnico del Valor

Como podemos ver en el gráfico semanal, tras conocerse los resultados anuales, el valor ha sufrido una caída por encima del 10% de su valor. Estaría muy atento a los niveles 70,05-59,50, ya que una ruptura de uno de ellos nos daría la clave para tomar posiciones alcistas o bajistas en el valor.

“La historia rara vez cede el paso a una sola persona. Pero piensa y no olvides nunca lo que pasa cuando lo hace. Ese podrías ser tú. Deberías ser tú. Tendrías que ser tú” –Tim Cook-.

Disclosure: El medio no se responsabiliza sobre las opiniones expuestas en el artículo. El texto ha sido escrito de manera libre expresando ideas propias, sin recibir ninguna compensación por ello. El autor no tiene ninguna relación de negocios con cualquiera de las empresas cuyas acciones se mencionan en este artículo.