El calor beneficia a Inditex

El verano ha beneficiado a Inditex y sus ventas comparables han sido un poco más altas.

Ha publicado resultados del segundo trimestre de 2018 en línea con nuestras estimaciones. Mirando el desglose de las ventas vemos que el tipo de cambio ha restado algo más de lo que esperábamos y las ventas comparables han sido un poco más altas, lo cual le da un sesgo positivo al dato de ventas. El tipo de cambio ha restado -5 puntos porcentuales a las ventas (lo mismo que en 1T’18 estanco, esperábamos un impacto menos negativo) mientras que las ventas comparables de todo el semestre han crecido un +4% (estimamos +5% en 2T’18 estanco).

El dato de ventas comparables parece positivo toda vez que el en el segundo trimestre empezó flojo debido a una climatología adversa, con un mes de mayo lluvioso y frío en la península ibérica. El margen bruto ha permanecido estable en 2T’18 estanco (vs +15 pbs BS(e)) mientras que los costes operativos han subido un +5% (+6% BS(e)). De esta manera, el EBITDA crece un +3,5% (+3,9% BS(e) -5 M euros vs nuestras estimaciones -17 M euros vs consenso) y el BDI un +4,1% (vs +4,4% BS(e)).

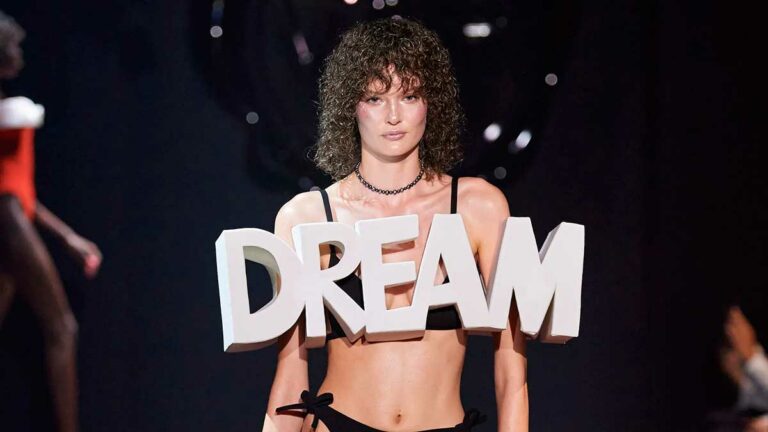

Ver esta publicación en Instagram

Como muestra del impacto negativo que el tipo de cambio está teniendo en Rdos la compañía comenta que ajustado por este efecto el EBITDA del 1S’18 hubiese crecido un +14% (por lo que el tipo de cambio ha restado unos -12 pp de crecimiento). La compañía no ha publicado el dato de ventas a tipo constante de la primera mitad de 3T pero si ha dicho que esperan un crecimiento de las ventas comparables del +4/+6% en 2S’18 (en línea con +5% BS(e)). Respecto al margen bruto, estiman crecimiento de +50 pbs en 2S’18 (vs +30 pbs BS(e)). Las orientaciones para 2S’18 están por tanto alineadas con nuestras estimaciones (aunque posiblemente las tengamos que ajustar por tipo de cambio).

Creemos que está barata cotizando bien por debajo del rango histórico de valoración (19x vs 24-28x PER) por temor a una caída de ventas y márgenes a largo plazo, derivada de una “amazonización” de la industria, que nos parece exagerada. COMPRAR. P.O. 33,55 euros/acc. (potencial +31,47%).

Disclosure: El periodo al que se refiere la recomendación se establece en un año. La recomendación está basada en hipótesis razonables sobre diversas variables en la fecha de publicación. La evolución posterior de alguna de esas variables (como por ejemplo: cambios sobrevenidos en tipos de interés, tipos de cambio, precios de materias primas, y otras variables que pueden ser tanto específicas de la compañía, como generales de su sector), podría motivar un cambio de recomendación mediante un nuevo informe de análisis. Las recomendaciones de la Dirección de Análisis de Banco de Sabadell, S.A. son comprar, vender y bajo revisión. La recomendación de comprar se emite para aquellas compañías en las que la Dirección de Análisis de Banco de Sabadell, S.A. espera una evolución mejor a la del mercado (referencia Ibex35 e Índice General de la Bolsa de Madrid para las compañías españolas; referencia Eurostoxx50 para las compañías de la zona Euro), mientras que las de vender se emiten para aquellas compañías en las que la Dirección de Análisis de Banco de Sabadell, S.A. espera una evolución peor a la del mercado de referencia. La recomendación de BAJO REVISIÓN se emite para aquellas compañías en las que la Dirección de Análisis de Banco de Sabadell, S.A. está analizando posibles cambios en las estimaciones o valoración tras algún hecho relevante que haga posible ese análisis detallado. El presente informe ha sido preparado por la Dirección de Análisis de Banco de Sabadell, S.A., basado en información pública disponible.