La fuerza de PVH

Magníficos resultados para el gestor de marcas como Calvin Klein y Tommy Hilfiger, sobre todo en ventas y márgenes.

Tras un largo mes y medio de vacaciones en este medio, ¿creían que en este inicio escolar se iban a librar de mis artículos cargados de datos? Pues mientras nuestra amada, ponderada, guapa (por qué no decirlo) Sra. García de la Granja siga creyendo (motivo de más para seguir adulándola) que tienen sentido estos artículos en The Luxonomist, van a tener que seguir soportándome. Pues bien, durante esta época estival he tenido un baño de masas (para mí un baño de masas son más de dos personas, así estamos) en los que, amigos del aperitivo kioskil me decían (no sé si era verdad o era para que la ronda fuera a mi cuenta): “Leo tus artículos”.

Mentira, solo leéis la primera parte. En cuanto hablo de ratios, ya habéis caído en los brazos de Morfeo. Es más, hace unos días recibí cierta misiva amenazante de un laboratorio que comercializa un tratamiento para el insomnio, en el que se me ofrecía una cantidad considerable de vales descuento para sus productos, si dejaba de escribir. Como el Prozac no forma parte de su variado vademécum, me he resistido a las presiones de la Industria Farmacológica y aquí me tienen, con un nuevo artículo.

Ver esta publicación en Instagram

Que el sector del lujo y estilo de vida está muy volátil, es una evidencia. Noticias como las que hemos conocido esta semana sobre que la familia Pinault ha ampliado al 100% su participación en Courreges; o los movimientos orgánicos de Boohoo (nuevo CEO, John Lyttle, antiguo Primark); o los movimientos internos en Levi Strauss; o la recuperación del 100% (de los Cebrián) del capital de El Ganso, son una muestra de que existe vida en este sector.

Buceando en las cuentas de resultados, balances y noticias, me he encontrado con los números del segundo trimestre del ejercicio fiscal 2018 de PVH Corp. (Calvin Klein, Tommy Hilfiger, Van Heusen, IZOD, ARROW, Speedo, Warner’s and Olga,), confirmándome que esta compañía hay que seguirla muy de cerca. ¿Por qué ahora?

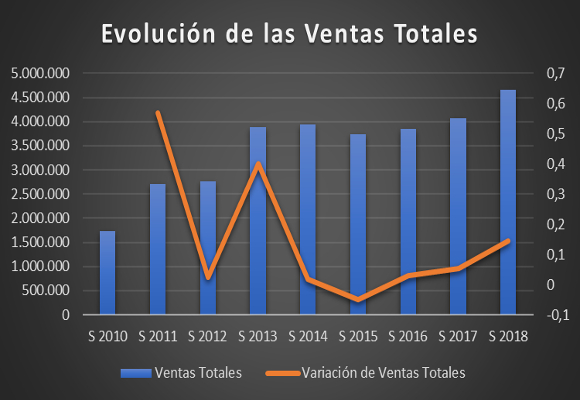

Como ya saben por mis anteriores artículos, el año 2017 fue de un crecimiento récord de ventas para ganar menos. Pero este trimestre ha reconfirmado las expectativas que se vislumbraban a principios de año. La compañía estadounidense dirigida por Emanuel Chirico, presentó, la pasada semana, los resultados del primer semestre del ejercicio fiscal 2018. Así, las ventas totales ascendieron a $ 4.648.300 miles en lo que llevamos de año, lo que supone un incremento del 14,52 % respecto al mismo periodo del año anterior. Como podemos observar en el siguiente gráfico, en valor absoluto, cifra récord de ventas de la historia de la compañía.

El crecimiento de las ventas netas (95,02% del total de los ingresos) ha sido de un 15,06% mientras que los ingresos por royalties (3,68 % de las ventas totales) han crecido un 1,30%; y por publicidad y otros ingresos (1,31 %) el crecimiento se eleva al 17,41% respecto al mismo periodo del año anterior.

Tanto Calvin Klein (+19,47 %, gracias sobre todo a sus ventas internacionales) como Tommy Hilfiger (+18,03 % con un despertar en el mercado USA) han tenido una evolución positiva en lo que llevamos de año. Y ya no solo gracias al mercado internacional, en EE.UU. las dos marcas han experimentado incrementos esperanzadores (16,79% y 11,46% respectivamente), respecto al mismo periodo del año anterior.

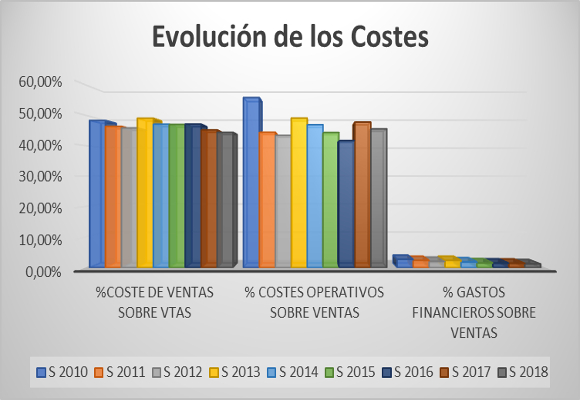

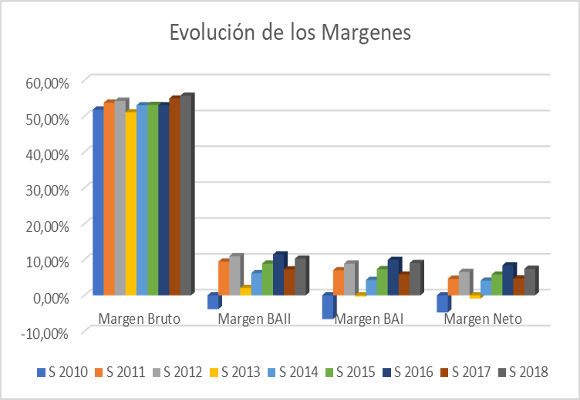

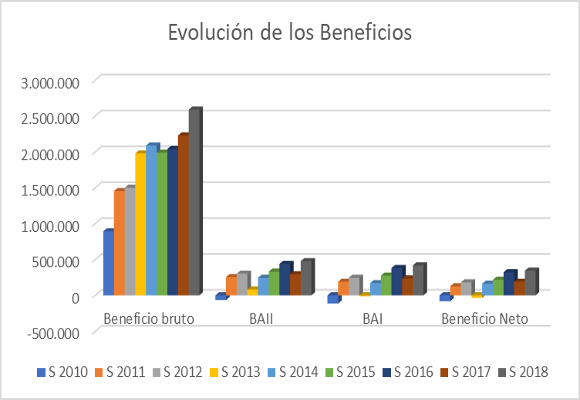

Debido al buen comportamiento de los costes de venta (+12,54 %), el beneficio bruto en el año se ha situado en $ 2.588.000 miles, lo que representa un incremento del 16,15 % respecto al mismo periodo del año anterior. El margen bruto sube 79 p.b. para situarse en el 55,68 %.

La fuerte contención de los gastos generales (+9,71 %) junto con los ingresos en las filiales hace que los costes operativos se incrementen un 9,20 % respecto al mismo periodo del año pasado. Esto supone que en la actualidad representen el 45,44 % del total de los ingresos. El beneficio operativo sube un 61,97 % para situarse en $ 475.700 miles. El margen operativo vuelve a la senda de los dos dígitos para situarse en el 10,23 %.

El beneficio neto, tras una caída de los gastos financieros (-1,54 %) y un fuerte incremento de la carga impositiva (+62,88 %) atribuible a la compañía, se disparó en lo que llevamos del año en un 81,32 % para situarse en $ 343.600 miles. El margen neto creció en 276 p.b. hasta alcanzar el 7,41 %, muy por encima de mis previsiones.

Del análisis de estos resultados, así como la evolución de su balance, como resumen, hay que destacar lo siguiente:

- En cuanto a su situación de endeudamiento, la ratio de calidad de la deuda y endeudamiento nos dan una magnífica imagen de la buena disposición entre la financiación propia y ajena, y la distribución en el tiempo de sus deudas.

- Si analizamos la solvencia a corto plazo, la caída de la ratio de liquidez nos da una muestra de cierta infrautilización de las existencias, como veremos más adelante, provocada por la tesorería.

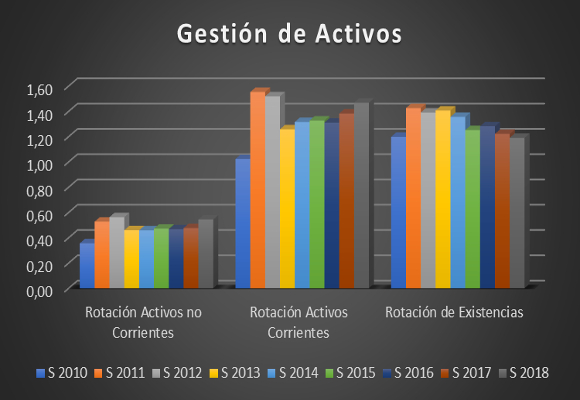

- Diversidad de sentidos en los resultados en la gestión de los activos. Buena evolución de la rotación de los activos corrientes y no corrientes, pero una mala gestión de existencias y de plazos, con cierta infrautilización, como podemos ver en los dos gráficos siguientes:

- El fondo de maniobra ha caído y las necesidades han aumentado, por lo que la cobertura disminuye ligeramente, respecto al mismo periodo del año anterior

- En cuanto al análisis de la capacidad para generar beneficios, si analizamos el punto de equilibrio nos da una confirmación de la necesidad de mantener las políticas restrictivas en los gastos, sobre todo en los operativos. Emanuel Chirico lo sabe desde hace más un año y su organización parece que lo empieza a asimilar.

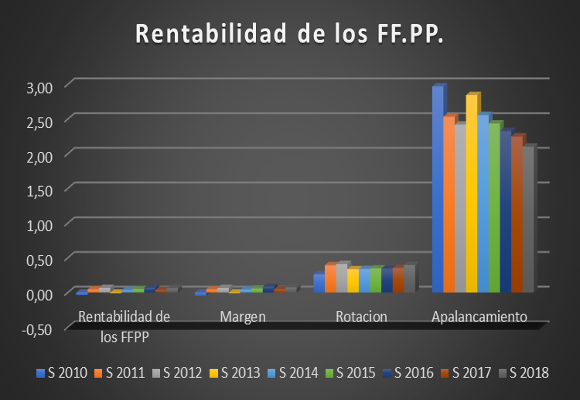

- Nos encontramos con una fuerte recuperación de la rentabilidad de los fondos propios gracias a la buena evolución de márgenes y el mantenimiento de la rotación, que han compensado la caída del apalancamiento, como podemos observar en el siguiente gráfico:

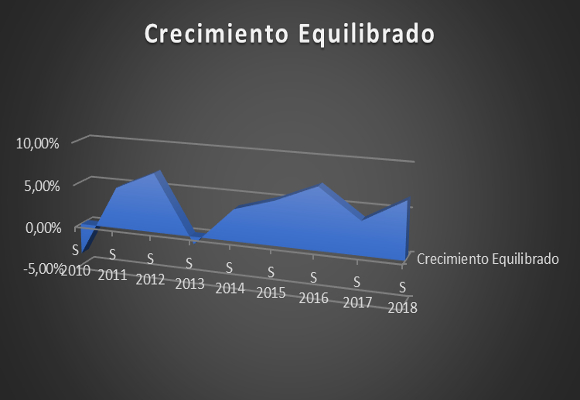

Lo mismo sucede con la caída en la rentabilidad de los activos y del crecimiento equilibrado.

En resumen:

- Magníficos resultados desde el punto de crecimiento de las ventas y márgenes, por encima de mis expectativas.

- En cuanto a la competitividad, la recuperación en USA hace pensar que la política de reestructuración de tiendas ha finalizado.

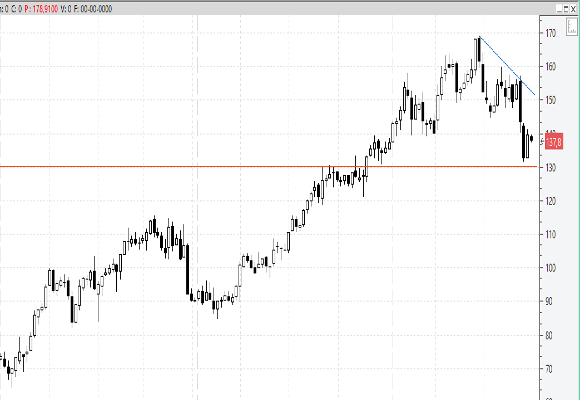

Análisis Técnico del Valor.

Como podemos observar, el valor está corrigiendo la tendencia alcista que mantenía durante largo tiempo. La línea de soporte, a largo plazo, se encuentra a niveles de 130 $/acción. Si la rompiera, el valor testearía valores de 115,00 pero la debilidad de los indicadores de tendencia y los de fuerza relativa dan muestras de que eso no se producirá. Esperaría a ver cómo se comporta en los niveles 130, ya que de momento podría estar haciendo una formación correctiva para volver a su senda alcista.

“En el mundo común de los hechos, los malos no son castigados y los buenos recompensados. El éxito se lo llevan los fuertes y el fracaso los débiles” –Oscar Wilde-.

Disclosure: El medio no se responsabiliza sobre las opiniones expuestas en el artículo. El texto ha sido escrito de manera libre expresando ideas propias, sin recibir ninguna compensación por ello. El autor no tiene ninguna relación de negocios con cualquiera de las empresas cuyas acciones se mencionan en este artículo.