Nike: En 2019, hagamos deporte

Ante todo, os deseo a todos mis sufridos lectores y a toda la familia The Luxonomist, un año cargado de grandes experiencias, pocos sinsabores y, sobre todo, mucho lujo en vuestras vidas.

A mí, como sigo creyendo en los Reyes, los magos, lejos de desilusionarme con la falacia del rey Baltasar de Andoain, que emocionado por no verse en otra, solo se le ocurrió terminar su discurso desde el balcón del Ayuntamiento con el grito: “Qué sepáis que los padres son los reyes. Vale, venga, gabon, hasta otro día”. Eso pasa por no seguir la tradición de embetunar al segundo teniente de alcalde, que por hacer méritos, tragaba con eso y con mucho más.

Ni tras abrir los típicos regalos de padre de familia (camisa, jersey, calcetines y colonia) esperando que Melchor me debe una moto, apareció un gadget a modo de reloj de pulsera, grande, visible para los que empezamos a tener la vista cansada, y con un montón de funciones y aplicaciones tales como yoga, ciclismo, cardio, entrenamiento de fuerza, carrera, natación, golf, etc. Esto, por mi madre, es obra de Gaspar, que me tiene manía desde mi más tierna infancia, al negarme a sentarme en su regazo y tirarle de la barba para escaparme de sus garras, en la entrada de El Corte Inglés. Pues no pretende que, a mi edad, me ponga a hacer cardio o ciclismo. Menuda desfachatez.

En un ataque de ira, lo reconozco, ayer fui a devolver este maligno regalo y, mientras hacía cola en un gran almacén, me encontré a otro damnificado de Baltasar comprándose un kit completo de ciclo turismo, con maillot, casco, parches para pinchazos y bicicleta incluida. Ante mi mirada compasiva, ruborizado y apenado, solo supo decir: “Yo también tiré de la barba a Gaspar en El Corte Inglés”.

Y es que, por culpa de estos sucesos y por otras causas, según el observatorio sectorial DBK de Informa, la facturación de los operadores minoristas de material deportivo al cierre de 2018, aumentó en un 5,4% respecto al año anterior por un importe de € 5.100 millones.

Tras la vuelta del gran almacén, tengo que confesar que no he devuelto el regalo, parte en solidaridad con el ciclo turista y parte porque, según el dependiente que me atendió amablemente, tiene una función para medir las distancias en los campos de golf de prácticamente todo el mundo. Así que he decidido que, para 2019, voy a probarlo por todos los países que pueda.

Tras esta experiencia, eso sí, sin tomar ningún prozac, me zambullí en analizar los resultados del segundo trimestre fiscal de Nike, no sin antes mirar a mi alrededor, pues todo me huele a un contubernio jadeo masónico familiar para que haga deporte. Como ya decía en mi anterior artículo sobre la compañía, el primer trimestre del pasado año, los resultados positivos empezaron a vislumbrarse. Pero, ¿han tenido continuidad?

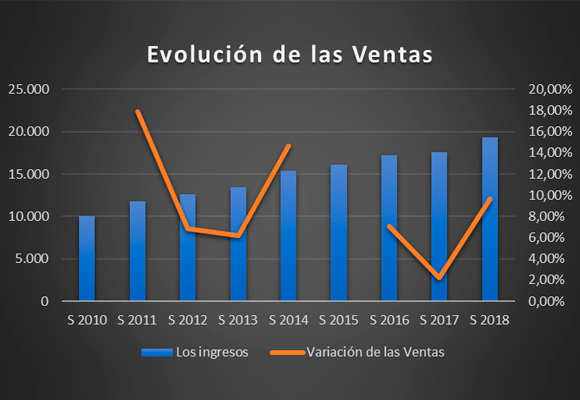

Así, las ventas netas tras un magnífico trimestre con subidas del 9,63%, ascendieron a $ 19.322 millones en lo que llevamos de año. Este buen resultado, aún matizado, debe de ser analizado con algo más detenimiento. Por sectores:

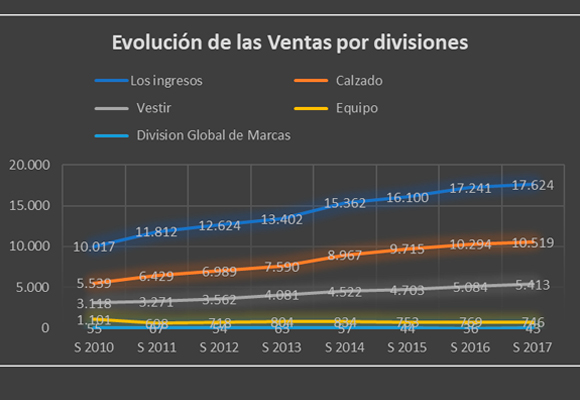

- Calzado, que representa el 60,04% del total facturado. Sus ventas han ascendido a $ 11.601 millones, lo que representa un incremento del 10,29% respecto al mismo periodo del año anterior. El buen comportamiento de este producto en Japón, China y Europa se ha visto acompañado por crecimientos positivos en Norteamérica (6,57%), que representa el 24,84 % del total de ventas.

- Vestido (31,04% del total vendido) ha facturado $ 5.998 millones, lo que representa un incremento del 10,81% respecto al mismo periodo del año anterior. Buen comportamiento de este sector que ha roto una racha de tasas de crecimiento negativas, que se venían produciendo desde hace tres años, gracias al buen comportamiento en los mercados de China.

- Mal resultado en el sector de la Equipación deportiva (3,82% del total facturado), ya que con unas ventas de $ 739 millones, han disminuido un -0,94%, manteniendo la racha de caídas desde el año 2013.

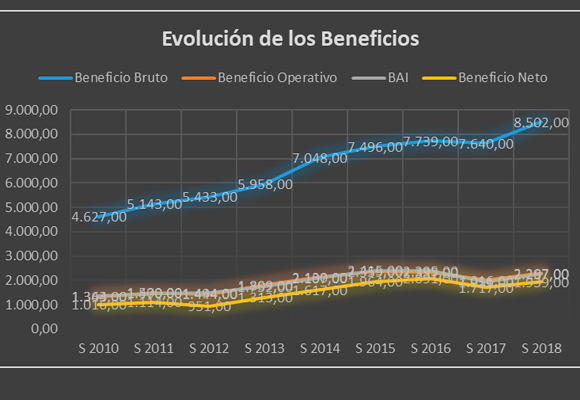

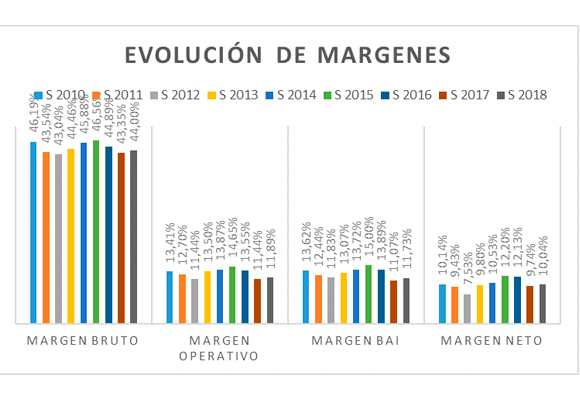

El beneficio bruto se situó en $ 8502 millones en el año, lo que representa un incremento del 11,28% respecto al año anterior. El margen bruto se sitúa en el 44,00% con una subida de 65 p.b. provocada por la contención de los Gastos de ventas con un crecimiento del 8,37%. Este es uno de los puntos positivos a tener en cuenta, pero necesita de un mayor esfuerzo. Estos gastos, en la actualidad, representan el 56,00% del total de ingresos, segundos niveles más altos desde 2013.

El crecimiento controlado de los gastos de creación de demanda (8,20%) no ha ido acompañado con evolución de los gastos generales (+11,28%) y esto ha supuesto que el Beneficio Operativo de $ 2.297 millones en año, suba en un 13,94%. El Margen de Operativo ha mejorado en 45 p.b. para situarse en el 11,84%.

Una mayor carga impositiva y unos mayores gastos financieros han afectado en mayor medida a los resultados netos de la compañía. Así, el Beneficio neto se situó en $ 1.938 millones, un 12,93% más que en el año pasado y ligeramente superior a mis previsiones. El Margen Neto se sitúa en el 10,04% con una subida de 30 p.b.

Del análisis de estos resultados, así como de la evolución de su balance, como resumen, hay que destacar lo siguiente:

- En cuanto a su situación de endeudamiento, tanto el ratio de calidad de la deuda como el de endeudamiento se mantienen en niveles de una buena distribución temporal de su financiación.

- Si analizamos la solvencia a corto plazo, la ligera caída de la ratio de liquidez nos da una muestra de una mejor utilización de los activos corrientes.

- Unanimidad de sentidos en los resultados en la buena gestión de los activos. Ligera subida de la rotación de los activos no corrientes y existencias, pero importante en la rotación de los activos corrientes. Los plazos de las existencias han disminuido a niveles de hace cuatro años.

- Aunque el fondo de maniobra ha disminuido, las necesidades han caído en mayor medida, por lo que la cobertura nos da una mejor situación, sin preocupaciones, a corto plazo.

- Con una contención de los costes variables y fijos, como ya hemos visto, que, entre los dos, representan el 86.59% de las ventas totales, la mejora del Punto de equilibrio es muy importante pero insuficiente.

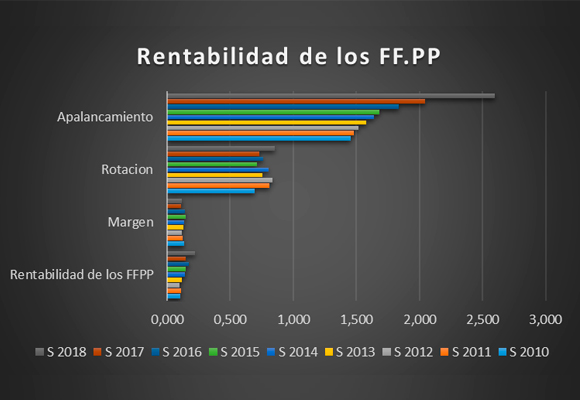

- Nos encontramos con la rentabilidad de los Fondos Propios más alta de los últimos siete años, ya que a la evolución del apalancamiento ha ido acompañada por el crecimiento del margen y en la rotación, como podemos observar en el siguiente gráfico:

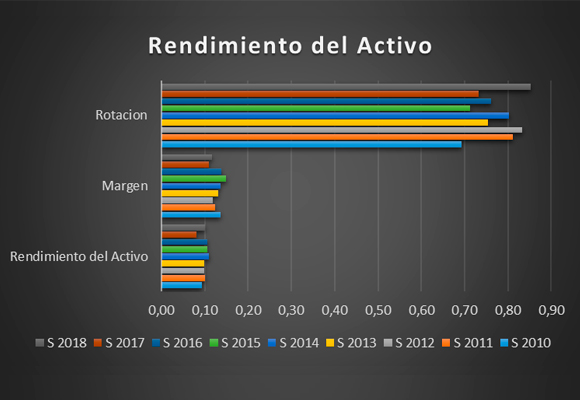

- Y esto se ve mejor si no tenemos en cuenta el apalancamiento, con la subida en la rentabilidad de los activos.

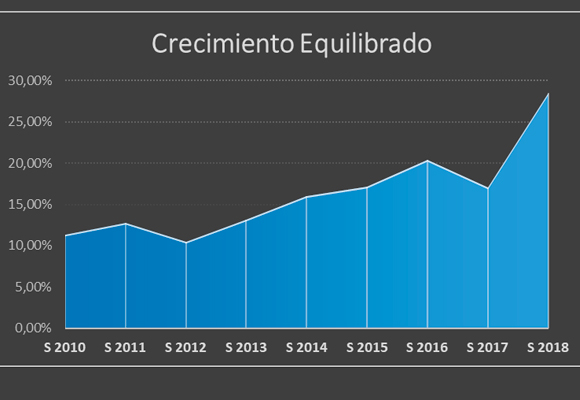

- Y esto provoca que la capacidad de crecimiento auto sostenido repunte hasta niveles del 28,55% (los más altos de los últimos 10 años).

En resumen, muy buenos resultados de crecimiento de ventas. La aceleración de las ventas y de márgenes provocada por una mayor contención en el gasto, son puntos importantes que tratar, si bien es necesaria una mayor labor de contención de los gastos generales.

La compañía, aprovechando las previsiones, tiene observatorio sectorial DBK de Informa, debe de seguir su labor del incrementar de las ventas conteniendo los costes. Solo así mantendrá estos resultados.

“¿Qué sería de la vida si no tuviéramos el valor de intentar algo nuevo?” – Vincent Van Gogh-.

Disclosure: El medio no se responsabiliza sobre las opiniones expuestas en el artículo. El texto ha sido escrito de manera libre expresando ideas propias, sin recibir ninguna compensación por ello. El autor no tiene ninguna relación de negocios con cualquiera de las empresas cuyas acciones se mencionan en este artículo.