Swatch: El tiempo lo mejora todo

Buena evolución de los datos de la compañía, que llevaba registrando malos balances desde hace cuatro años.

Estoy temblando y preocupado por los regalos del día del padre que me esperan. Sobre todo después de que mis hijos hayan conocido los resultados de mi último análisis de sangre, prescrito por un médico (compinchado, fijo, con ellos) a traición.

Menos mal que en Reyes cayó el último modelo de SmartWatch de Garmin que te disecciona tu día en gráficos y estadísticas, señalando implacablemente, cual Pepito Grillo, tu técnica depurada al sillón. Y eso que yo solo lo quería para que me diera las distancias al green en los campos de golf. Pues tampoco, no solo da la distancia a la entrada-centro-final de green, sino que al final de cada partida te da el resultado de tu nefasta vuelta, acercándote un poco más a la realidad: “Eres muy malo”.

Ante esta situación, no sé si encomendarme al Espíritu Santo a la espera de que olviden los malos resultados clínicos o, como mucho me temo, aparecerá un nuevo gadget que pretenda sacarme de forma salvaje de mi plácida zona de confort.

Pero si sirve de algo y sobre todo si leen este artículo, les pido encarecidamente que no centren sus objetivos en algo que tenga que ver con correr, pedalear o bracear, que uno, por desgracia, ya no está para esos trotes. ¿Por qué no volvemos a lo tradicional? ¿Una corbata, una pajarita o un cenicero (aunque ya no fume) con un fondo de fieltro decorado con vitolas de puros? Y hablando de tiempo y de relojes, hoy he conocido los magníficos resultados del ejercicio fiscal 2018 de la compañía relojera suiza, Swatch.

Antes de meterme en materia tras un primer análisis, parece que quedan lejos los nefastos años pasados en las ventas de fabricantes de relojes suizos, despejando cualquier duda al respecto. Además, en estos días hemos conocido la demanda interpuesta a Samsung por las esferas clonadas de sus relojes en la Galaxy Apps Store, solicitando una indemnización de 100 millones de dólares en concepto de daños y perjuicios, como ya hiciera en su día con Apple y su veto a usar la marca ‘iWatch‘.

Lo que hay que tener en cuenta, según la Federación Suiza de la Industria del Reloj, es que las exportaciones, en lo que llevamos de año, se han incrementado más de un 7,1 % en Asia y un 4,1 % en América, compensando la bajada del 7,2 % en Europa. Pero no me voy a extender más en este dato. Centrémonos en la magnífica realidad.

Las Ventas Netas durante el año 2018 crecieron en un 6,47 % respecto al año anterior, situándose en CHF 8.475 millones frente a los CHF 7.960 millones del año anterior. Esta cifra es la más alta de los últimos cuatro años, confirmando las sensaciones positivas, ya que la firma venía de tener crecimientos negativos en las ventas del -11,35 % como podemos observar en el siguiente gráfico:

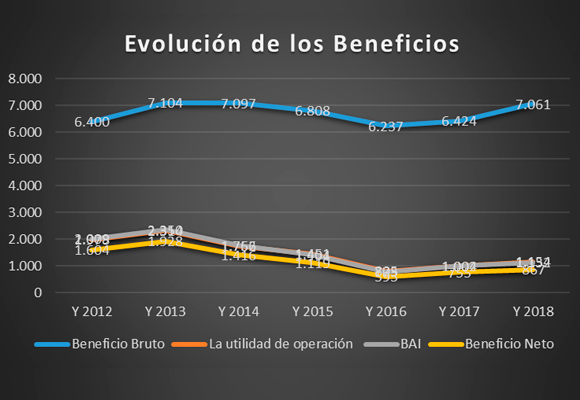

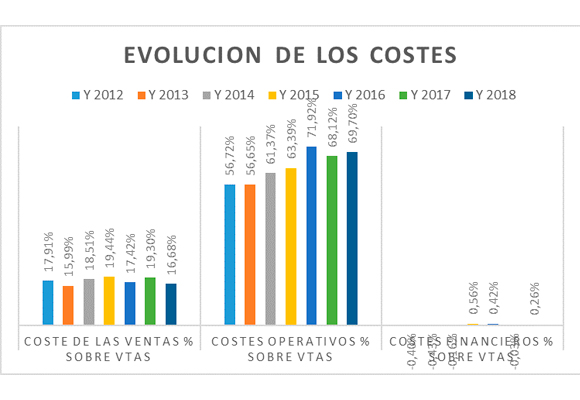

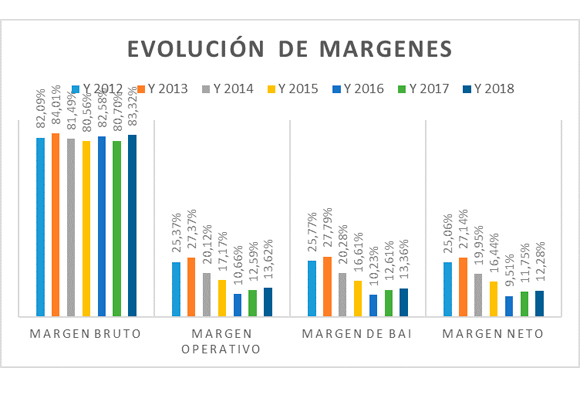

Este buen dato se basa sobre todo en las ventas de Relojería y Joyería (6,66%) y el despunte en el crecimiento de los ingresos en Sistemas electrónicos (7,48 %). La magnífica evolución de los Costes sobre ventas se debe fundamentalmente a la subida (+55,17 %) de otros ingresos de explotación y a la fuerte subida en la variación de existencias que han compensado el crecimiento de los gastos de materias primas. Esto supone que estos Costos, en relación con las ventas, hayan disminuido en -262 p.b. para situarse en el 16,68 % del total ingresado. Esto provoca que los CHF 7.061 millones del Beneficio Bruto sean un 9,92 % mayores a los del año anterior, con la consiguiente subida del margen bruto, para situarse en el 83,32 %.

Así, los CHF 5.907 millones suponen un incremento respecto al año anterior de un 8,95 %. Si bien hay que tener en cuenta el incremento respecto de las ventas de 158 p.b. para situarse en la aún escalofriante cifra, respecto de los ingresos totales, del 69,70 %. Los Beneficios Operativos, gracias a esto, se sitúan en CHF 1.154 millones, lo que representa un incremento del 15,17 %. El margen operativo se sitúa en el 13,62 %, con un incremento de 103 p.b.

El crecimiento en las cargas impositivas (5,56 %) hace que el Beneficio Neto ascienda a CHF 867 millones, lo que representa incremento del 14,83 %, confirmando el cambio de tendencia de una racha de caídas que duraba cuatro años. El margen neto se sitúa en el 10,23 % frente al 9,48 % del año 2017. En cuanto al Análisis Patrimonial y Financiero:

Endeudamiento:

- La ratio de endeudamiento ha empeorado ligeramente, si bien, a los niveles actuales sigue manteniendo la tónica del año pasado de una mayor dificultad para rentabilizar los Fondos Propios.

- La ratio de calidad de la deuda ha empeorado ligeramente.

En cuanto a la solvencia a corto plazo:

- La ratio de liquidez, habiendo mejorado ligeramente, sigue dando muestras de infrautilización de los activos corrientes de la compañía.

- La ratio de tesorería mejora respecto al año anterior, pero en menor medida existe infrautilización en el realizable y disponible.

- La prueba del ácido nos indica que los motivos de dicha infrautilización son debidos fundamentalmente a un exceso del realizable.

En cuanto a la gestión de los activos:

- La rotación de los activos no corrientes nos da una mejora, en cuanto a su uso, de los activos no corrientes.

- Lo mismo sucede, aunque en menor medida, con la rotación de los activos corrientes.

- Mal uso de las existencias, como puede reflejarse en la subida de su ratio.

- El plazo de existencias pasa de 1.501 días a 1.786.

La disminución del Fondo de Maniobra y el incremento de sus necesidades hace que la cobertura disminuya hasta el 111,08%.

El peor comportamiento del Punto de equilibrio debido a un peor comportamiento de los gastos operativos empieza a preocupar. Lo que indica que, con este nivel de ventas, los gastos fijos son desproporcionados.

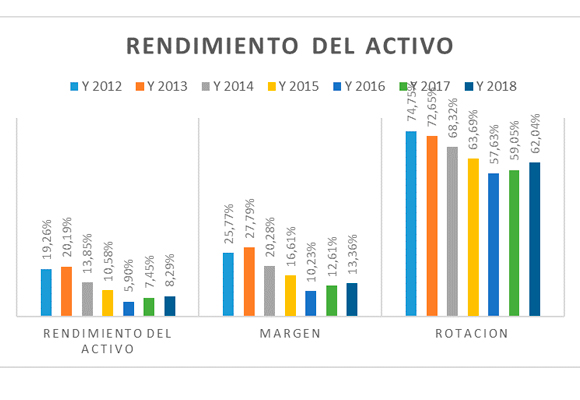

La rentabilidad de los fondos propios repunta ligeramente, pero sin llegar a los niveles de los años 2015 y anteriores: un 7.69 %. Esto se puede observar mejor con el análisis del rendimiento del activo, que se sitúa en el 8,29 %.

Por último, los niveles de crecimiento equilibrado, como podemos analizar en el siguiente gráfico, confirman la tendencia positiva que se inició el pasado año, para alcanzar el 8,26 %.

En resumen, magníficos resultados, por encima de mis expectativas. Además, la compañía es positiva con el mantenimiento de estos datos en los próximos meses. Pero tendremos que tener en cuenta la evolución del franco suizo, la caída de las ventas en Europa y la posibilidad finita y no nula de desaceleración económica de Asia en el sector del lujo y estilo de vida. Soy más optimista, con bastante cautela, de la evolución de la firma, si bien el camino va a ser angosto.

“Fatiga menos caminar sobre terreno accidentado que sobre terreno llano” –Aristóteles-.

Disclosure: El medio no se responsabiliza sobre las opiniones expuestas en el artículo. El texto ha sido escrito de manera libre expresando ideas propias, sin recibir ninguna compensación por ello. El autor no tiene ninguna relación de negocios con cualquiera de las empresas cuyas acciones se mencionan en este artículo.