Skechers elige el camino equivocado

Nos encontramos con una inesperada mala evolución en cuanto los ingresos de la compañía, muy por debajo de mis previsiones, pero Skechers ha cumplido en la contención de los gastos operativos.

Tras unas merecidas y placidas vacaciones de Pascua, aprovechadas intensamente en dos de mis grandes pasiones, golf y lectura, compaginándolas en función de los designios de la diosa Kairós con los cambios climáticos, volvemos a nuestro análisis semanal rodeados de crispación electoral (pena por el desconocimiento de nuestros políticos de la situación actual de este país) y con ganas de tirar por la calle den medió y afiliarme al partido que en los últimos años ha obtenido una mayoría, elección tras elección, de adeptos: la abstención.

Después de aburrirme el lunes con el debate a cuatro en la vapuleada y sufrida televisión pública (Rosa María Mateo, ¡qué decepción me he llevado con usted!) decidí anoche cambiar las peleas de corral por asistir, con gozo y regocijo, a la victoria del Real Madrid, en la cancha de Panathinaikos, que le da el pasaje para la Final Four de Vitoria, el próximo mes.

Ver esta publicación en Instagram

Dice la leyenda (mas que leyenda, las malas lenguas) que en la época anterior a la Democracia, nuestra Jefatura del Estado, organizaba corridas de toros coincidiendo con revueltas sindicales, para acallar el descontento del pueblo con las grandes figuras del momento: Paco Camino, el Viti y el Cordobés. Pues bien, lejos de que se acalle la voz del pueblo, seria necesario en estos momentos eventos similares para silenciar la ignorancia social de nuestros políticos actuales. Ahí dejo la propuesta.

Entre pasos procesionales, el calvario de mi mal juego de golf y la lluvia, por fin he podido leer el libro tan bien publicitado por Ana Pastor y Risto Mejide, de David Jiménez, “El Director”. Un relato agónico bibliográfico del paso de este magnifico periodista por la dirección de El Mundo, en el que se refleja el choque entre un presidente de un grupo editorial que intenta actuar como director de periódico al son de presiones políticas y de un magnifico periodista que pretende transformarse en director de un periódico. Después de su lectura, lo recomiendo encarecidamente, ya que además de aportar una visión de la realidad socio política de este país, la utilización de motes o seudónimos, nos encierra en un juego similar al escape room, cuyo premio es el desenmascarar estos alias.

Ver esta publicación en Instagram

En cuanto a mi fluido juego de golf, mejor no hablar. Después de echar las culpas a las flechas (mis palos Callaway, mis zapatos Skechers, mis bolas Srixon y mi equipación adidas), me he dado cuenta que el culpable, por desgracia, es el “indio” (eso sí, con permiso de mi amigo Abel Amón, muy madridista). Así que, mientras esta situación no cambie, me animo y me conformo asistiendo a la resurrección, como Ave Fénix, del bueno de Tiger Woods. Y hablando de golf y zapatos, esta semana hemos conocido unos preocupantes resultados del primer trimestre del año fiscal 2019 de Skechers. Así…

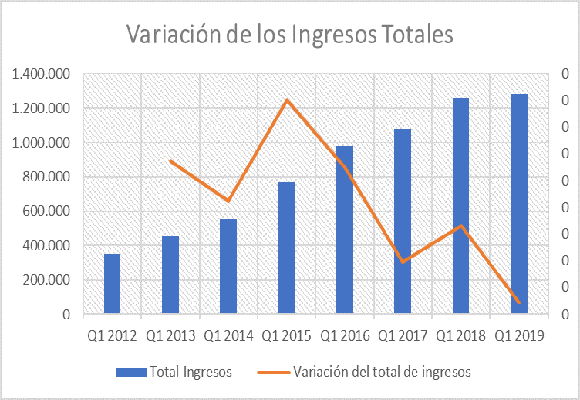

Las ventas netas ascendieron a $ 1.281957 miles en el año, lo representa un pobre e inesperado incremento del 2,10 %. Caídas en los ingresos por royalties de un -5,81 % y malos resultados en USA, no compensados con el fuerte incremento a nivel internacional, hacen que estas cifras sean insuficientes y muy lejos de las previsiones que albergaba la compañía para este trimestre. Y lo que es mas preocupante, viendo la gráfica siguiente, la fuerte caída de la variación de las ventas, por cuarto año consecutivo:

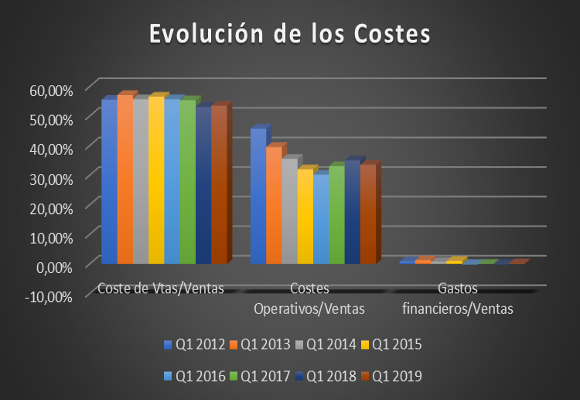

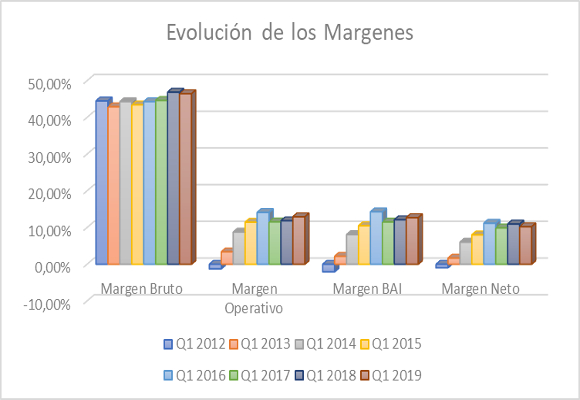

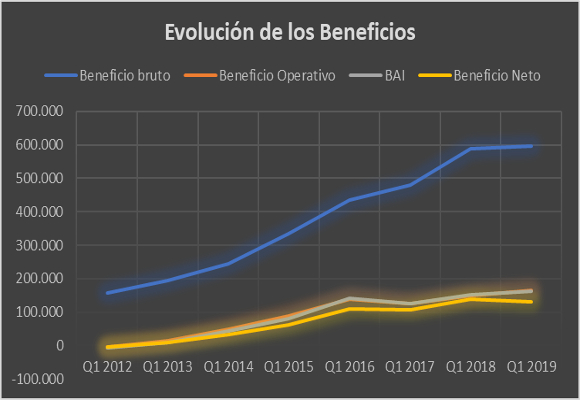

Como podemos observar, en valor absoluto, es el mayor nivel de ingresos de los últimos años. Y, lo que es más importante, las ventas netas es la más baja de los últimos siete años. Gracias a la contención en los costes de ventas (representan el 53,53 % de las ventas), con un incremento del 2,89 %, el beneficio bruto se sitúa en $ 595.710 miles, lo que representa un mínimo incremento del 1,20 %. El margen bruto cae en -41 p.b., para situarse en el 46,47 %.

Los gastos de explotación representan el 33,53 % de las ventas, y han evolucionado, favorablemente, con una disminución del -2,27 % en lo que llevamos de año. La fuerte caída, sobre todo, por los gastos administrativos (+16,85 %), que hacen que el beneficio operativo ascienda a $ 165.864 miles, lo que representa un incremento del 11,47 %. El margen operativo ha aumentado en 109 p.b., para situarse en el 12,94 %.

El beneficio neto atribuible a la compañía, con un fuerte crecimiento de los gastos financieros y una mayor influencia de las cargas fiscales, se sitúa en $ 108.758 miles. Esto representa una disminución del -4,77 % en el año. En cuanto al margen neto, con una caída de 94 p.b., se sitúa, en el 10,22 %.

A modo de resumen, tras el análisis de la cuenta de pérdidas y ganancias de la compañía, nos encontramos con una inesperada mala evolución en cuanto los Ingresos, muy por debajo de mis previsiones (1.350-1.400) pero, la Compañía, ha cumplido en la contención de los gastos operativos. Ya que mis previsiones más contenidas no se han cumplido, difícilmente, la compañía va a poder conseguir las previsiones para el próximo trimestre, que en mi modesta opinión, no llegarían a los 1.200 millones de dólares, rompiendo con la euforia de crecimiento esperado que teníamos para este año, la disminución del apalancamiento operativo y, porque no decirlo, cierta pérdida de credibilidad de los gestores, el pesimismo, como veremos mas adelante, se ha confirmado de mis pasados análisis. En cuanto al análisis patrimonial y financiero, el Endeudamiento recoge los siguientes ratios:

- Ratio de endeudamiento: Ha mejorado, si bien, para una mejor situación en cuanto a la capitalización de la empresa, los niveles siguen siendo bajos.

- Ratio de calidad de la deuda: ha mejorado gracias la política de reestructuración financiera de la compañía.

En cuanto la solvencia a corto plazo:

- El ratio de liquidez, nos da señales de mejora en la utilización de los activos corrientes de la compañía, como veremos más adelante.

- La prueba del ácido se sitúa cercana a 0,957, lo que representa una situación, que, aunque ha mejorado, de cierta infrautilización de la liquidez de la compañía.

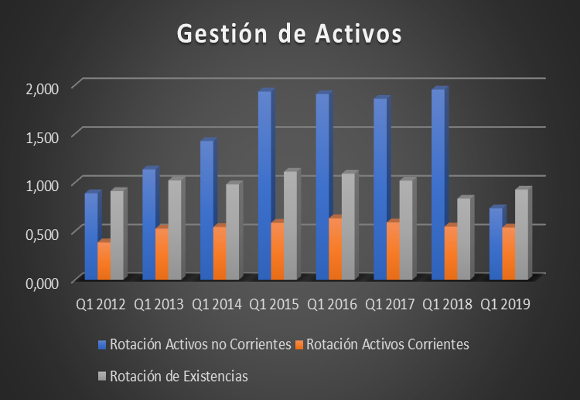

Esto se ve reflejado en gestión de los activos, soló en los ratios de rotación de existencias, ya como de activos corrientes y no corrientes, han empeorado con respecto al mismo periodo del ejercicio anterior. Cabe mencionar la fuerte caída en la rotación del activo no corriente, lo que nos da una situación de fuerte infrautilización de los activos a largo plazo.

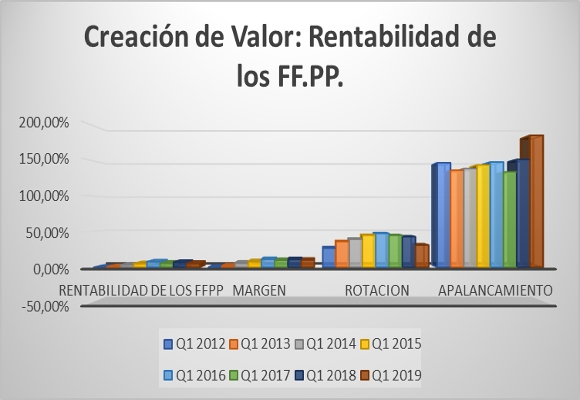

La caída de la rotación y margen no ha sido mitigada por el crecimiento del apalancamiento, con lo que la rentabilidad de los fondos propios disminuye, consistentemente, hasta niveles del 5,86 %, la más baja de los últimos tres años.

Esto se observa mejor con el cálculo del rendimiento del activo, ya que, al no tener en cuenta el apalancamiento, aun compensado por los buenos operativos, disminuye hasta el 3,94 %

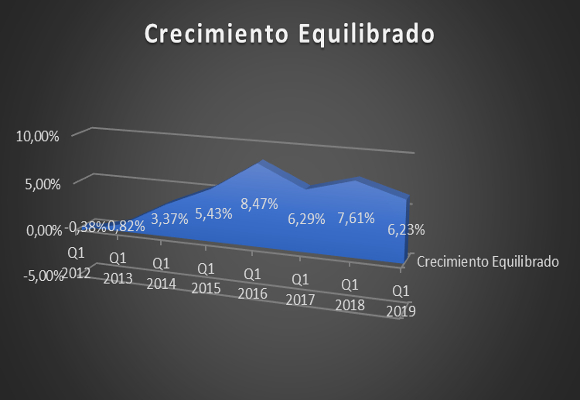

Aun con de contención del gasto operativo, la caída en las ventas, ha provocado un menor crecimiento de márgenes, sitúa el crecimiento equilibrado de la compañía en el 6,23 %, la más bajo de los cuatro últimos años.

En definitiva, la mala evolución de las ventas, el incremento de los gastos financieros y de las cargas fiscales y, sobre todo, el fantasma de falta de credibilidad de los objetivos marcados por la compañía para este año, hace que sea pesimista con la evolución actual de la compañía, por lo que, esta, se debería centrar en hacer más atractivos sus productos y no ensalzando los errores de la competencia, que por desgracia, se aleja, no por en un camino de crecimiento, no por el buen hacer, sino por la mala gestión de la misma.

“La cosa más difícil es conocernos a nosotros mismo; la cosa más fácil, hablar mal de los demás”. – Epicteto

Disclosure: El medio no se responsabiliza sobre las opiniones expuestas en el artículo. El texto ha sido escrito de manera libre expresando ideas propias, sin recibir ninguna compensación por ello. El autor no tiene ninguna relación de negocios con cualquiera de las empresas cuyas acciones se mencionan en este artículo.