PVH: ¿Nadar para morir en la orilla?

Ya vengo diciéndolo desde hace meses. Tengo la sensación de asistir a un sueño-pesadilla vital, rodeado por mentiras y actitudes surrealistas.

La situación político-social de la Comunidad Autónoma Cataluña (no la nación, Sr. Guadans); la presentación de los Presupuestos Generales del Estado parcheados, de nuevo, favoreciendo a la Comunidad Autónoma Vasca y con gran “tufo” preelectoral; el ataque y contrataque de la guerra arancelaria EEUU-China (ayer mismo conocíamos la pretensión de China de gravar 106 productos como la soja, los automóviles, productos químicos, aeronaves… por valor de $ 50.000 millones), quedan olvidados por el magnifico gol de Cristiano al pobre Buffon (mira que me cae bien este jugador) y por el desplante de Leticia Ortiz a la Reina Sofia (incluyendo el cabreo de mi amigo Aurelio Manzano, con el que estoy totalmente de acuerdo, dicho sea de paso).

En tiempos pasados, cuando se convocaban huelgas generales, se transmitía, por la única cadena televisiva y coincidiendo con la hora de la manifestación, una corrida de toros de Paco Camino, Diego Puerta y el Cordobés, ahora, cortes de carreteras por elefantes (me refiero a los paquidermos y no al CDR), partidos de futbol y actitudes de mala educación de personas a las que le viene muy grade su cargo, en un intento, burdo, de disimular los verdaderos problemas que nos rodean.

Pues algo parecido me ha sucedido, hace un instante, cuando me ponía “manos a la obra” a analizar los resultados del ultimo trimestre y de todo el ejercicio fiscal 2017, de PVH Corp. (Calvin Klein, Tommy Hilfiger, Van Heusen, IZOD, ARROW, Speedo, Warner’s and Olga,…): Crecimiento récord de ventas para ganar menos, o lo que en mi pueblo llaman ”engordar, para morir”

La compañía norteamericana, dirigida por Emanuel Chirico, presentó, el viernes pasado, los resultados del tercer trimestre y anuales del ejercicio fiscal 2017. Así, las Ventas Netas ascendieron a $ 2.498.900 miles en el trimestre y $ 8.914.800 miles en el global del año, lo que supone un incremento del 18,56% y 8,68%, respectivamente, respecto al mismo periodo del año anterior. Como podemos observar en el siguiente gráfico, en valor absoluto, cifra récord de ventas de la historia de la Compañía.

El crecimiento de las Ventas Netas (94,67% del total de los ingresos) ha sido de un 8,32%, mientras que los ingresos por Royalties (4,11% de las ventas totales) han crecido un 14,25% y por publicidad y otros ingresos (1,22%) el crecimiento se eleva al 19,76% respecto al mismo periodo del año anterior.

Tanto Calvin Klein (+10,41%, gracias a sus ventas internacionales) como Tommy Hilfiger (+10,89%, con crecimiento nulo en USA) han tenido una evolución positiva en el año. Y digo, gracias al mercado internacional, ya que, en EE.UU., las dos marcas han experimentado incrementos irrisorios (1,06% y 0,29%, respectivamente), respecto al mismo periodo del año anterior.

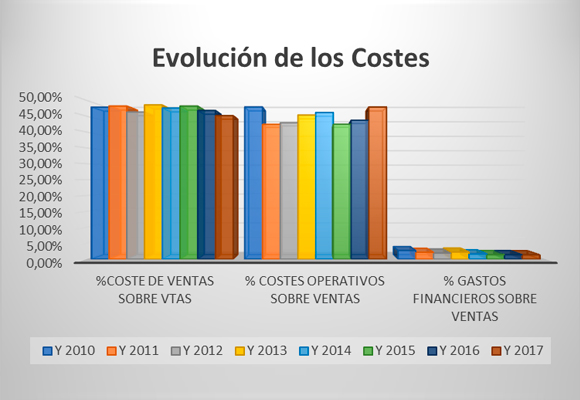

Debido al buen comportamiento de los costes de venta (+4,89%), el Beneficio Bruto, en el año, se ha situado en $ 4.894.400 miles, lo que representa un incremento del 11,99% respecto al mismo periodo del año anterior. El margen Bruto sube 162 p.b., para situarse en el 54,90%.

El fuerte incremento de los Gastos Generales (+16,81%), junto con que, en el primer trimestre del año pasado existieron unos beneficios extraordinarios, tras la compra del negocio de Tommy Hilfiger en China, hace que los Costes Operativos se incrementen un 19,01%, respecto al mismo periodo del año pasado. Esto supone que, en la actualidad, representen el 47,81% del total de los Ingresos. El Beneficio Operativo cae un -19.87%, para situarse en $ 632.400 miles. El Margen Operativo se desploma para situarse en el 7,09%, el menor de los últimos 3 años.

El Beneficio Neto, tras una subida de los Gastos Financieros (+6,26%) y una fuerte reducción de la carga impositiva (-120,64%), atribuible a la Compañía cayó, en el año 2017, en un -2,30%, para situarse en $ 536.100 miles. El margen neto disminuyó en -68 p.b., hasta alcanzar el 6,01%, ligeramente por debajo de mis previsiones. Del análisis de estos resultados, así como la evolución de su balance, como resumen, hay que destacar lo siguiente:

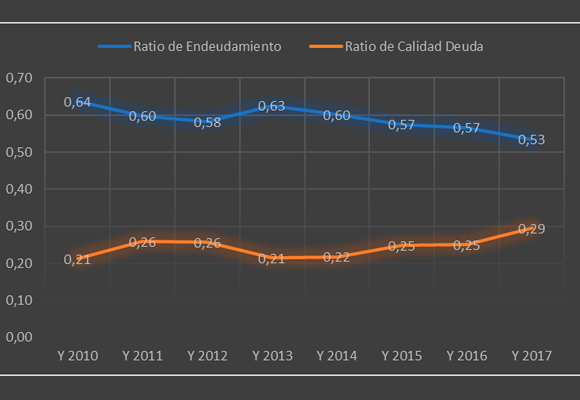

- En cuanto a su situación de endeudamiento, la ratio de calidad de la deuda y endeudamiento nos dan una magnifica imagen de la buena disposición entre la financiación propia y ajena, y la distribución en el tiempo de sus deudas.

- Si analizamos la solvencia a corto plazo, la caída de la ratio de liquidez, nos da una muestra de cierta infrautilización de los activos corrientes, como veremos más adelante, provocada por la Tesorería, como podemos observar el mantenimiento del ratio de tesorería.

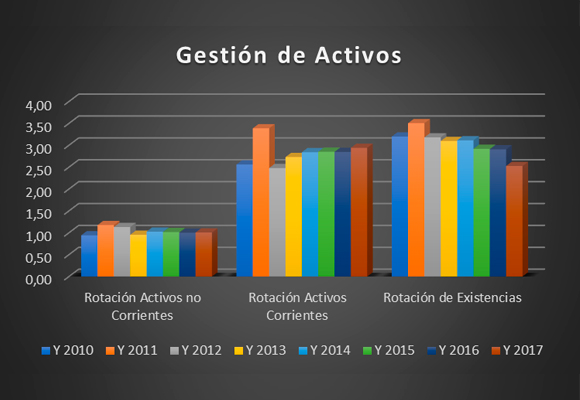

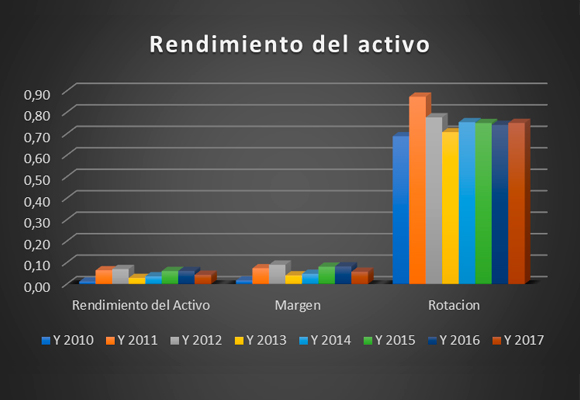

- Diversidad de sentidos en los resultados en la gestión de los activos. Buena evolución de la rotación de los activos corrientes pero ligero empeoramiento en la rotación de los activos no corrientes, existencias y de plazos, con cierta infrautilización, como podemos ver en los dos gráficos siguientes:

- El fondo de maniobra a caído y las necesidades han aumentado, por lo que la cobertura disminuye ligeramente, respecto al mismo periodo del año anterior.

- En cuanto al análisis de la capacidad, de la compañía, para generar beneficios, si analizamos el Punto de Equilibrio.

Nos da una confirmación de la necesidad de la Compañía de volver a políticas restrictivas en los gastos, sobre todo en los Operativos. Emanuel Chirico lo sabe desde hace un año, pero, tras conocerse los resultados, su política restrictiva sigue sin dar sus frutos.

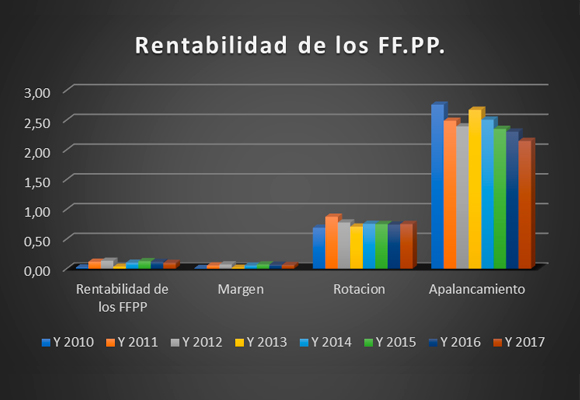

Nos encontramos la rentabilidad de los Fondos Propios más baja de los últimos 3 años debido a la mala evolución de márgenes y el mantenimiento de la rotación y el apalancamiento, como podemos observar en el siguiente gráfico:

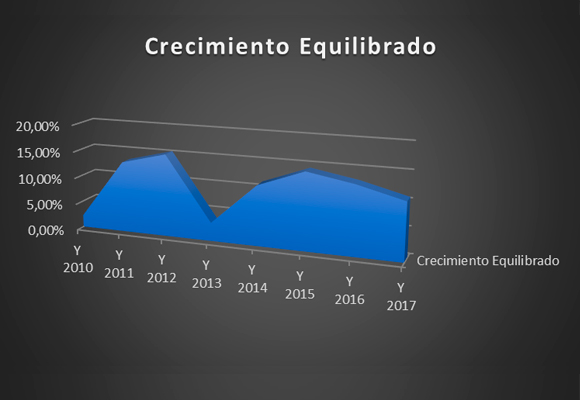

Lo mismo sucede con la caída en la rentabilidad de los activos y del crecimiento equilibrado.

En resumen, magníficos resultados desde el punto de crecimiento de las ventas, pero muy malos en cuanto a los márgenes. Aun así, por encima de mis expectativas. En cuanto a la competitividad, el mal comportamiento en USA, hace pensar en la en una política de cierre de tiendas a corto plazo.

Análisis Técnico del Valor

Como podemos observar en el gráfico del valor, tras la ruptura del triángulo (figura de continuación de la tendencia), ha surgido un gap con una fuerte negociación alcista en el valor. Como podemos observar, tanto la línea verde como la amarilla son resistencias que, a largo plazo, han sido niveles de vuelta. Los indicadores de tendencia y los de fuerza relativa continúan dando muestras de fortaleza en las subidas.

Esperaría a ver como se comporta en los niveles 156,60, ya que, de momento, podría estar haciendo una formación de doble techo, figura de vuelta bajista.

” El esfuerzo es solo esfuerzo cuando comienza a doler”. -José Ortega y Gasset.

Disclosure: El medio no se responsabiliza sobre las opiniones expuestas en el artículo. El texto ha sido escrito de manera libre expresando ideas propias, sin recibir ninguna compensación por ello. El autor no tiene ninguna relación de negocios con cualquiera de las empresas cuyas acciones se mencionan en este artículo.