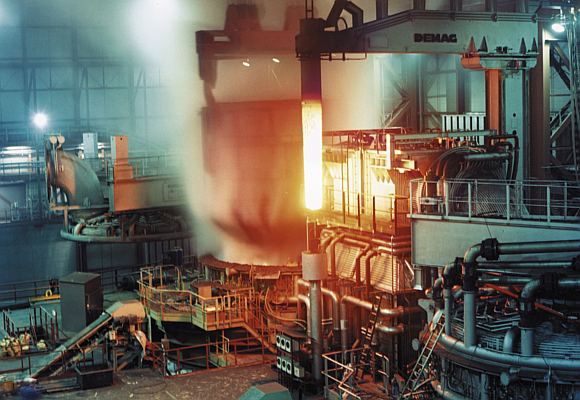

Los ajustes de ArcelorMittal marcan sus cuentas trimestrales

La siderúrgica ArcelorMittal espera que la demanda mejore en los próximos meses después de realizar importantes ajustes en sus cuentas.

Resultados para ArcelorMittal en el cuatro trimestre de 2019 mejores de lo esperado a nivel operativo gracias a EE.UU. (25% EBITDA), Minas (25%) y en menor medida a Brasil (25%). El EBITDA acerero/Tm ha quedado en los 32 dólares, frente a los 28 dólares BS(e). La parte baja de la cuenta se ve afectada por impairments de sus activos fijos en EE.UU. y Sudáfrica, y también por extraordinarios negativos por ajustes de inventarios en EE.UU. y Europa. Ambos se ven condicionados por los bajos precios del acero en esos mercados, pero no suponen una salida de caja.

La deuda neta de ArcelorMittal queda en 9.300 M dólares, claramente por debajo de lo previsto (10.059 M BS(e) y ~10.100 M consenso) gracias a la buena evolución en circulante, con una reversión en 2.600 M dólares en el trimestre (vs 1.400 M dólares previstos por MTS inicialmente). En relación con esto, esperan acabar 2020 con DFN de ~7.000 M dólares, que está muy por debajo de lo previsto por nosotros y el consenso (~9.400 M dólares y ~9.300 M dólares respectivamente). Para alcanzar esta cota tan favorable, la compañía prevé unas necesidades de caja de ~4.500 M dólares (vs 5.000 M dólares en 2019; por menor capex), una reducción adicional de costes de ~1.000 M dólares (1,5% del total) y una potencial mejora de circulante de 1.000 M dólares («si las condiciones del mercado se mantienen en los niveles actuales»).

ArcelorMittal espera una relativa recuperación de la demanda

Por otra parte las perspectivas operativas aportadas son positivas, con un crecimiento de la demanda aparente global del +1%/+2% (vs +1,1% en 2019), pero especialmente buenas en sus principales mercados (Brasil, EE.UU. y Europa), donde esperan en conjunto ~+2% medio (vs -1% en 2019 BS(e)). Además ven un escenario de precios favorable apoyado en esta positiva evolución de la demanda y los reducidos niveles de inventario. Finalmente, ArcelorMittal incrementa el DPA un +50% hasta 0,3 dólares vs 0,2 dólares BS(e) y 0,22 dólares de consenso. Con todo creemos que tanto la evolución operativa del 4T’19, las buenas noticias en deuda y las favorables perspectivas deberían impulsar la cotización de la acción. COMPRAR. P.O. 18,50 euros/acc. (potencial +29,10%).

Disclosure

El periodo al que se refiere la recomendación se establece en un año. La recomendación está basada en hipótesis razonables sobre diversas variables en la fecha de publicación. La evolución posterior de alguna de esas variables (como por ejemplo: cambios sobrevenidos en tipos de interés, tipos de cambio, precios de materias primas, y otras variables que pueden ser tanto específicas de la compañía, como generales de su sector), podría motivar un cambio de recomendación mediante un nuevo informe de análisis. Las recomendaciones de la Dirección de Análisis de Banco de Sabadell, S.A. son comprar, vender y bajo revisión.

La recomendación de comprar se emite para aquellas compañías en las que la Dirección de Análisis de Banco de Sabadell, S.A. espera una evolución mejor a la del mercado (referencia Ibex35 e Índice General de la Bolsa de Madrid para las compañías españolas; referencia Eurostoxx50 para las compañías de la zona Euro), mientras que las de vender se emiten para aquellas compañías en las que la Dirección de Análisis de Banco de Sabadell, S.A. espera una evolución peor a la del mercado de referencia.

La recomendación de BAJO REVISIÓN se emite para aquellas compañías en las que la Dirección de Análisis de Banco de Sabadell, S.A. está analizando posibles cambios en las estimaciones o valoración tras algún hecho relevante que haga posible ese análisis detallado. El presente informe ha sido preparado por la Dirección de Análisis de Banco de Sabadell, S.A., basado en información pública disponible.