Skechers: ‘El David’ del calzado deportivo

El incremento de las ventas, la mala gestión en los gastos operativos y una caída de los beneficios, han afectado a la evolución de ratios.

Nos encontramos en el ecuador del mes de abril y, si marzo fue movido, éste, de momento, no le va a la zaga. Desplantes reales, másters regalados, comisiones parlamentarias anticorrupción, guerrillas urbanas, Trump con el dedo en el gatillo apuntando a Siria y, fiscalmente a China… Permítanme que, como estamos en pre Feria de Sevilla y un servidor no se la pierde ningún año, cite, de una manera irónica (¿yo irónico?), que lo más importante que ha pasado y está por pasar este mes es, sin duda alguna, el Master de Augusta de golf y mi feria.

La semana pasada, desde el endiablado Augusta National Golf Club, asistimos un año más al que para mí es el mayor evento de golf de la temporada. Para aquellos que tachan este deporte de aburrido (¡que no me entere yo!), durante cuatro sesiones asistimos a la desilusión con Sergio García (estos tíos también son humanos) tras llevar la bola cinco veces al agua en el hoyo 15, el mismo que le sirvió el año pasado para ganar el torneo (ya lo dijo Tiger Woods, que de esto sabe, “este hoyo es un creador o destructor de ídolos”).

También asistimos a la gesta de Tony Finau (este jugador algún día ganará este Master, aquí queda dicho) de acabar el torneo con un severo esguince de tobillo que se produjo en la “pachanga” de los pares 3 de miércoles; vimos a un Rickie Fowler a punto de ganar (cómo me hubiera gustado); a un Jon Rahm que mentalmente aún no esta preparado (pero lo estará) para ganar la chaqueta verde; y un ganador, cuyo nombre no voy a citar (¡qué mal me cae Patrick Reed!), que se mantuvo sólido en casi todo el torneo.

Tras este fastuoso evento, como hacía en mi infancia viendo una corrida de Paco Camino, me dediqué a emular el swing, antes muletazos de salón, con la dudosa intención de mejorar mi juego. Es más, en mi subconsciente tengo que reconocer que me he planteado acudir al Real de la Feria con mi traje de chaqueta y mis relucientes Skechers Go Golf Focus, si bien he desistido, para no crear moda. Y hablando de Skechers, en días pasados hemos conocido los resultados del año 2017 de esta compañía fabricante de zapatillas que está dando verdaderos dolores de cabeza a los ‘Major’ del sector. El resumen de estos resultados es el siguiente:

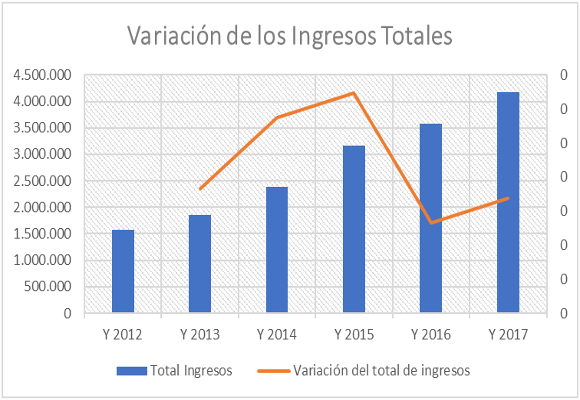

Las Ventas Netas ascendieron a $ 4.180.826 miles, frente a los $ 3.577.196 miles del año pasado. Esto representa un incremento del 16,87%. Buen año 2017 con los Ingresos Netos que se sitúan en $ 4.164.160 miles, lo que representa un incremento, en comparación con el año 2016, de un 16,86%, apoyados por el buen comportamiento de los ingresos por Royalties (+20,03).

Como podemos observar en el gráfico, en valor absoluto es el mayor nivel de ingresos de los últimos años. Y, lo que es más importante, la ruptura de la tendencia bajista en la variación de las ventas netas, ya que veníamos de niveles del 34,12% de crecimiento interanual del año 2015, si bien el crecimiento del 16,86% en este año es el segundo más bajo de los últimos cinco.

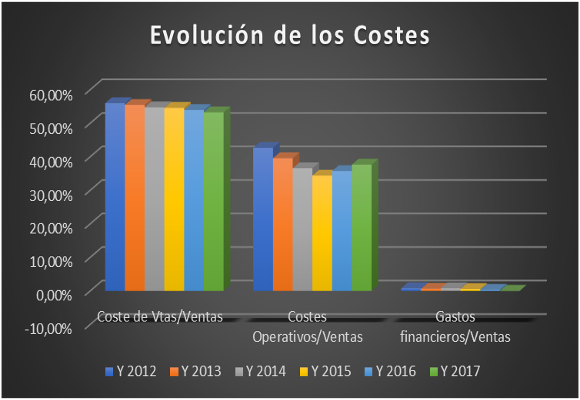

Gracias a un crecimiento del 15,38% en los costes de ventas (representan el 53,23% de las ventas, peor que el pasado año), el Beneficio Bruto se sitúa en $ 1.955.555 miles, lo que representa un incremento del 18,63%. El Margen Bruto crece en 69 p.b. para situarse en el 46,77%.

Los Gastos de Explotación representan el 37,62% de las ventas y han evolucionado con un incremento del 23,06% en el año. Fuerte incremento tanto de los gastos de venta (+27,25%) como los gastos administrativos (+22,01%), que hacen que El Beneficio Operativo ascienda a $ 382.880 miles, lo que representa un incremento del 3,34%. El Margen Operativo ha disminuido en 120 p.b. para situarse en el 9,16%.

El Beneficio Neto atribuible a la firma, con un fuerte crecimiento de los ingresos financieros pero con una mayor subida de los niveles impositivos, se sitúa en $ 179.190 miles, lo que representa una caída del -26,41%. En cuanto al Margen Neto, con una caída de 252 p.b. se sitúa en un exiguo, 4,29%.

A modo de resumen, tras el análisis de la cuenta de Pérdidas y Ganancias, nos encontramos con una magnífica evolución en cuanto los Ingresos, pero Skechers tiene que encaminar sus esfuerzos a la contención de los gastos operativos o de lo contrario, podría morir de éxito. En cuanto al análisis patrimonial y financiero, el endeudamiento recoge los siguientes ratios:

- Ratio de Endeudamiento: Ha mejorado, si bien, para una mejor situación en cuanto a la capitalización de la empresa, los niveles siguen siendo bajos.

- Ratio de Calidad de la Deuda: ha mejorado gracias la política de reestructuración financiera de la Compañia.

- El Ratio de Gastos Financieros se sitúa en el -0,13%, lo que da una visión muy cómoda para la Compañía.

En cuanto la solvencia a corto plazo, el ratio de liquidez nos da señales de infrautilización de los Activos Corrientes mientras la prueba del ácido se sitúa cercana a 1,21, lo que representa una situación de infrautilización de la liquidez de la empresa.

Esto se ve reflejado en Gestión de los Activos, tanto los Ratios de Rotación de existencias como de activos corrientes, si bien asistimos a una ligera mejora en los no corrientes, han empeorado con respecto al cierre del ejercicio anterior.

La subida de la rotación no ha servido para compensar las caídas de los márgenes y del apalancamiento, con lo que la Rentabilidad de los Fondos Propios disminuye hasta niveles del 12,07%. Esto se observa mejor con el cálculo del Rendimiento del Activo, ya que, al no tener en cuenta el apalancamiento, aun compensado por los buenos resultados financieros, la caída es mayor hasta situarse en el 12,23%. La falta de contención del gasto operativo, que ha provocado la caída de márgenes, sitúa el Crecimiento Equilibrado en el 14,05%, el más bajo de los últimos tres años

En definitiva, el incremento de las ventas, la mala gestión en los gastos operativos y una caída de los Beneficios, aun con el incremento de los ingresos financieros y de las cargas impositivas, han afectado sin que se haya encendido ninguna alarma a la evolución de ratios. Aun así, estos niveles hacen de esta compañía un valor a seguir. Me gusta, y mucho, Skechers.

Análisis Técnico del Valor

En determinadas ocasiones, al ver un movimiento alcista o bajista muy pronunciado, nos da cierto pánico entrar en un valor tomando una posición compradora o vendedora. Ésta es la primera impresión que tengo al ver el gáafico de Skechers. Como podemos observar, desde mediados de enero se encuentra en un movimiento lateral de rango 41,55-38.02. Aún es pronto, pero niveles de ruptura de 42,00 serían aprovechables para tomar posiciones compradoras, con objetivo 44,70.

“El golf es el juego más cerca al juego que llamamos vida. Usted obtiene mala suerte de buenos golpes; obtener buenas oportunidades de tiros malos, pero hay que jugar la pelota tal como se encuentra”. Bobby Jones.

Disclosure: El medio no se responsabiliza sobre las opiniones expuestas en el artículo. El texto ha sido escrito de manera libre expresando ideas propias, sin recibir ninguna compensación por ello. El autor no tiene ninguna relación de negocios con cualquiera de las empresas cuyas acciones se mencionan en este artículo.