Abercrombie & Fitch o un palo en la rueda

Exiliado en mi atalaya, hoy analizo los últimos resultados de Abercrombie & Fitch, que un poco de orden ha mejorado sensiblemente sus cuentas.

Decía el gran Marco Aurelio que “la vida es una guerra y un exilio, la fama póstuma es olvido”. ¿Como yo, un devorador de noticias, verso libre y sin escrúpulos ideológicos, coleccionista de todos los defectos (visibles e invisibles) del ser humano, no voy hacer caso al último “emperador bueno” (como me inspira Maquiavelo) y guerrear desde un nuevo destierro?

Pues bien, he resurgido de mis cenizas, he buscado una atalaya donde lamerme mis heridas, me he exiliado, selectivamente, de mi mundo, y vuelvo a la carga, desde este medio (cuanto lo echaba de menos), a contarles a mis amados y sufridos lectores, aquellos que aún no me han olvidado, lo que veo, sentado, al limite del vacío, desde mi nueva fortificación.

No ha sido fácil hacer un Home Staging vital de mi nueva fortificación. Es más, solicité presupuesto a empresas especializadas familiares (cría cuervos…) y, después de poner unas muecas, como si se estuvieran tomando un pepinillo en vinagre de Mercadona, volvieron a recomendarme un psicólogo (yo solo hablo con Ana Villarrubia) y la vuelta al Prozac.

Lo bueno que tiene esta nueva ubicación, es que, por el mismo precio, asisto todos los días, a la comedia política y social que les rodea (a mí no, ya estoy exiliado). No sé si será por la altura o porque en una de mis rutas seteras, he confundido una Psilocybe cubensis con un Boletus edulis, pero por desgracia para ustedes, están siendo victimas de una representación de un vodevil canalla, tras las últimas elecciones generales.

Ver esta publicación en Instagram

Y lo peor de todo es que no sabemos el final. No se engañen, todo esta cerrado. A no más tardar, entre diciembre y febrero, tendremos un Gobierno de coalición, apoyado por partidos nacionalistas saciados de cupos presupuestarios. Y esto, por desgracia, es más gasto social y autonómico. Por tanto, ya que dos y dos siempre son cuatro, como Europa nos está mirando con lupa, una mayor carga impositiva, disimulada con el calificativo de “armonización y unificación fiscal”.

Pero no una carga equitativa, no. Cada vez que se habla de incrementos del salario mínimo interprofesional, las pequeñas y medianas empresas, motor de nuestra economía, tiemblan. No solo para aquellas que generan puestos de trabajo, sino también para las unipersonales. ¿Por qué las estructuras sindicales no alertan de que la subida de SMI supone un incremento exponencial en la cotización de autónomos?

Y mientras, nuestros “medios” de comunicación, buscan el entretenimiento del espectador, cual mago, poniendo nuestro interés en los movimientos de su mano izquierda, mientras prepara el truco con su mano derecha. Y es que ustedes, como sucedido hace un par de días ¿no están cansados de que la noticia principal de estos días sea que una subvencionada activista marroquí (aún no ha solicitado la nacionalidad española “por falta de tiempo” sic), se encare con un político escracheador? Y aún peor, ¿amanezcamos al día siguiente sin hacer mención al descubrimiento del gran Antonio Camuñas, sobre el pasado delictivo de dicha mujer?

No entiendan con estas cándidas preguntas que puedo estar justificando o quitando hierro a la lacra de la violencia de genero. No, es más, desde mi atalaya, todo mi apoyo a las víctimas. Pero tengo la sensación que hemos pasado de las corridas de toros para acallar a las manifestaciones antifranquistas de antaño, al affaire de Luis Enrique y Robert Moreno o los ERE de Andalucía, para que no descubramos que, por desgracia, todo esta pactado, pese a las bravuconadas disuasorias de Rufián.

Ver esta publicación en Instagram

Hoy retomo el análisis, desde este nuevo lugar, con un clásico en mis análisis: Abercrombie & Fitch. Llevaba seis meses sin analizar esta compañía compañía, esperando su evolución de la mano de su CEO, Fran Horowitz, que sustituyó al bochornoso Mike Jeffries, al principio de 2017. En líneas generales, la compañía ha mejorado sustancialmente. Pero esto era fácil, la situación de derribo que se encontró Ms. Fran, con una marca herida de muerte y una gobernanza bananera, se prestaba a que cualquier mínima cosa que se aportara con coherencia tendría unos resultados exponenciales. Aun así, lo siguen teniendo difícil, muy difícil, para levantar esta cuenta de resultados que analizaré a continuación.

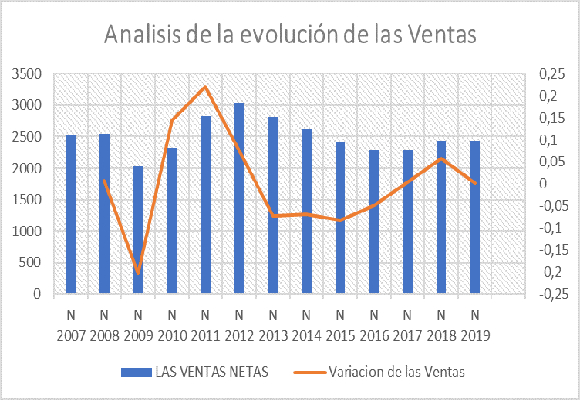

Los ingresos netos por ventas en los nueve primeros meses del año han ascendido a $ 2.438,522 millones, lo que representa un incremento del 0,16 %, respecto al mismo periodo del 2018, gracias a la evolución de EE.UU. que ha compensado la mala evolución del mercado internacional. Es significativo el traspaso planificado de ventas de Hollister, frente a Abercrombie, en un intento de romper con un negro pasado. Como podemos observar en el siguiente gráfico, la mejora del crecimiento de ventas al que llevábamos asistiendo desde el 2015, potenciado en los dos últimos años, se ha visto rota con la evolución de estos nueve meses.

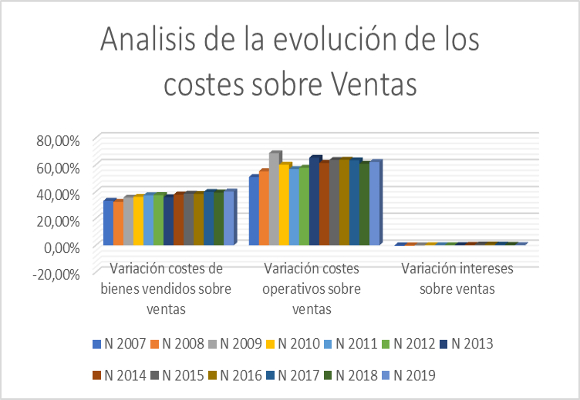

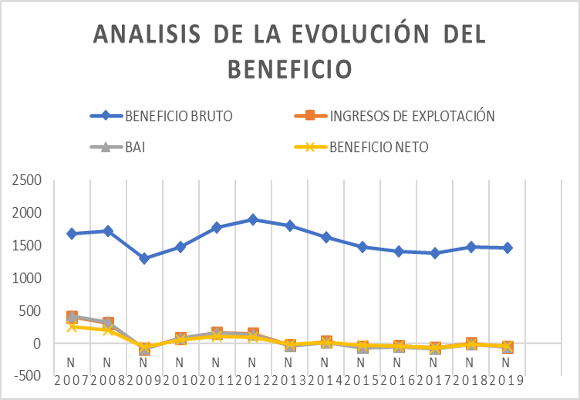

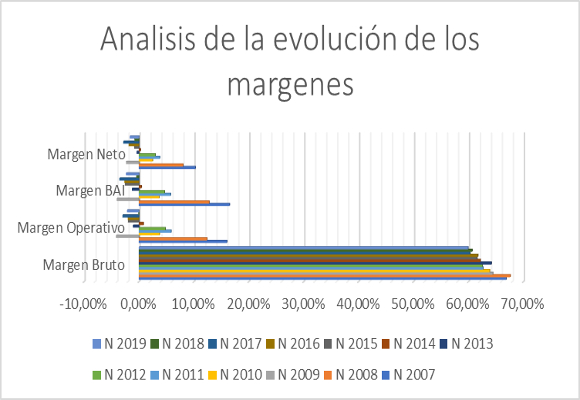

El incremento en los costes de venta en valores absolutos y relativos en un 2,03 %, ha empeorado al del ejercicio anterior, ya que, con las ventas obtenidas, estos representan el 40,06 % de los ingresos, 73 p.b. más que el pasado año. El beneficio bruto, en lo que llevamos de año, se han situado en $ 1.461,654 millones, lo que representa una caída del -1,04 % respecto al mismo periodo del año anterior. El margen bruto cae hasta el 59,94 %.

Mala evolución, si aún cabe, en la reducción de los gastos de explotación. La subida, en lo que llevamos de año, de los gastos en tiendas (0,44 %) y de deterioro de activos, no han sido compensadas por la buena evolución de los gastos de marketing, generales y administrativos (-6,63 %). Y esto supone que estos gastos representen el 62,08 % de todos los ingresos (-131 p.b.), rompiendo la buena evolución de los dos últimos años. La pérdida operativa aumenta considerablemente, para situarse en $ -52,263 millones. El margen operativo cae en -205 p.b., para situarse en el -2,14 %. El beneficio antes de impuestos atribuible a la compañía se desploma, debido a la caída en los ingresos financieros.

Solo gracias a la aplicación de beneficios fiscales de años anteriores, la perdida neta se situó en $ -40,24 millones, muy alejada de las obtenidas en el ejercicio pasado, que ascendieron a -$19,556 millones. El margen neto se sitúa en el -1,65 %, lo que supone una caída de -85 p.b.

Pero, por si esto no fuera poco, del análisis de estos resultados, así como la evolución de su balance, como resumen, hay que destacar lo siguiente:

- En cuanto a su situación de endeudamiento, la ratio de endeudamiento como la de calidad de la deuda ha mejorado, sustancialmente, lo que da ciertas muestras de la capacidad de la compañía para atender la deuda a corto plazo.

- Si analizamos la solvencia a corto plazo, las fuertes caídas en todas las ratios analizadas, suponen mayor capacidad de utilización tanto del disponible y realizable. Es decir, una amplia mejora en la utilización de los activos corrientes de la empresa.

- Y esto se ve, muy claramente en las ratios de gestión de los activos. Mientras que la rotación de los activos corrientes ha mejorado sustancialmente, no corrientes y existencias ha empeorado, lo que ha ocasionado un repunte en los plazos de existencias. Esto es una evidencia clara de una infrautilización de los activos a largo plazo.

- En cuanto al análisis del punto de equilibrio, nos confirma la necesidad de continuar, si cabe, con la reducción de los costes por parte de la compañía. En este sentido, la compañía sigue con sus proyectos de cerrar de 6 tiendas en todo el año 2019.

- Nos encontramos con la rentabilidad de los fondos propios peor, salvo en el 2017, de los últimos cinco años debido, sobre todo, una mejora disminución de importantísima de los márgenes y rotación, que no se han compensado la subida del apalancamiento.

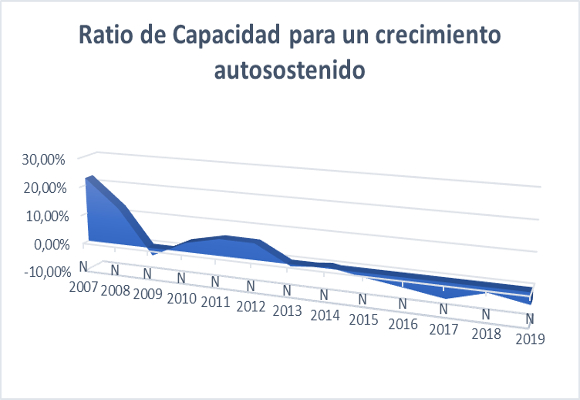

- Todo esto hace que la ratio de crecimiento equilibrado, se situé en el -3,95 %, segundo nivel más bajo desde el año 2013.

En resumen, nos encontramos, posiblemente, ante el primer revés de la actual dirección corporativa. Los deberes en cuanto a la contención del gasto y mejora en la gestión de los activos de la Compañía, deben de ir acompañados de un crecimiento mayor en las ventas, sobre todo, a nivel internacional. En este sentido, la compañía debe de tomar decisiones en cuanto al futuro de la marca Abercrombie, y el refuerzo de Hollister, como marca insignia. Pero, ante todo, el camino es tortuoso y complejo. ¿Quién dijo que fuera a ser fácil?

La próxima semana, desde mi exilio, seguiré informando. Y recuerden: “No es nada personal, solo son negocios”.