Skechers navega con viento a favor

Skechers presenta una magnifica evolución de las ventas, buena contención de gastos y, sobre todo, una mayor credibilidad de los objetivos marcados por la compañía para este año.

Hace unos días, en un intento de congraciarme con mi hijo pequeño o de ponerme en su lugar, tuve el dudoso placer de escuchar una de esas canciones reggaetoneras, que se introducen en tu cerebro sin permiso y que te hacen tararearlas durante varias horas. La letra en cuestión era algo así como “Yo tengo un pana, un pana que tiene un primo, un primo que tiene un amigo, que tiene un socio, que tiene un condado, que tiene una lancha pa busca unos kilos”.

Pues bien, yo conozco un pana, que tiene un primo que tiene un amigo, que lleva esperando la apertura de un juicio oral mas de nueve años. Sí, como lo oyen, más de nueve años. Y ahí no queda la cosa, como en este país no existe presunción de inocencia, el socio del amigo del primo del pana lleva cinco años en el paro. Cualquier intento de trabajar se ha visto ensombrecido por este proceso judicial. Y si esto no fuera poco, tiene embargados, preventivamente, hasta sus propias expectativas e ilusiones de vida.

Esto sí es un problema y no el vodevil al que estamos asistiendo en el Congreso de los Diputados en estos días. El buen político y mejor persona, Enrique Tierno Galván, decía: “El poder es como un explosivo: o se maneja con cuidado, o estalla”. Pues bien, las ansias de poder de Sánchez han resucitado al maltrecho Iglesias, encumbrándole al templo del Olimpo político. La jugada trilera del dictador de Podemos, dando paso a su compañera de vida y de partido, Irene Montero, se ha convertido en una jugada maestra: acalla a los que censuramos su dictadura partidaria, transporta al éxtasis a los movimientos feministas (aquellos que no dieron su opinión cuando Pablo, tras la ruptura de pareja con Tania Sánchez, le relegó al “gallinero” del hemiciclo), y reanima, cardiopulmonarmente, la vida de un partido cuasi inexistente.

Por desgracia, todo esto es una cortina de humo que ciega las verdaderas necesidades de un país, que se encuentra sumido en la orfandad de un programa político, en ideas de gobierno y repleto de socios del amigo del primo del pana. Esto, en otras épocas, era el preludio de un alzamiento popular. Ahora, es un hecho tratado, con la misma importancia que como cuando el National Geographic, habla de la masturbación de los grillos en terrenos cálidos. Y este síndrome de inmunodeficiencia política adquirida, por desgracia, se esta extendiendo por todo el mundo. Como muestra, la elección de Boris Johnson como líder conservador y próximo ministro del Reino Unido. Que Dios y la Reina nos pillen confesados.

Ver esta publicación en Instagram

Cambiando de tema, como no, hoy también les voy hablar de golf. Como ya saben que fumo mucho, duermo poco y, lo que veo, no me gusta, el pasado fin de semana lo dediqué a jugar mal al golf y a sentarme en el televisor para asistir a unas maratonianas sesiones del British Open Golf. Y, por fin, una buena noticia. Tras quedarse fuera de las opciones de triunfo mis favoritos (Tiger, Rahm, Rory y, porque no, Miguel Angel Jiménez), disfrute con el triunfo del bueno de Shane Lowry. Aun así, llevo toda la semana dando vueltas a una misma pregunta: Si llevo los mismos zapatos, la misma marca de ropa, la misma visera, los mismos palos, las mismas maderas y las mismas bolas que Shane, ¿Por qué el juega tan bien y yo tan mal?

Ver esta publicación en Instagram

Y hablando de golf y zapatos, esta semana hemos conocido resultados del primer trimestre del año fiscal 2019 de Skechers, que ilusionan y maquillan un semestre fiscal que se había iniciado mal, muy mal. Así:

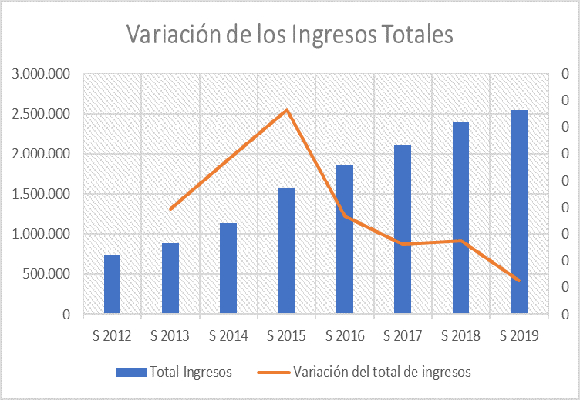

Las ventas netas ascendieron a $ 1.258.565 miles en el trimestre (+10,91 %, lo representa un inesperado incremento del 6,13 % respecto al mismo semestre del año anterior. La buena evolución de los ingresos por royalties de un 18,52 % y la mejora en resultados en USA, manteniéndose el fuerte incremento a nivel internacional, hacen que estas cifras sean ilusionantes, y por encima de las previsiones que albergaba, de la compañía, para este trimestre. Aun así, es preocupante, viendo la gráfica siguiente, la fuerte caída de la variación de las ventas, desde hace ya cuatro años.

Como podemos observar, en valor absoluto, es el mayor nivel de ingresos de los últimos años. Y, lo que es más importante, la variación de las ventas netas es la más baja de los últimos siete años.

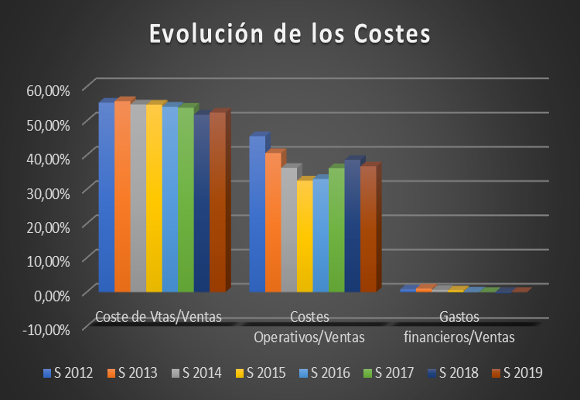

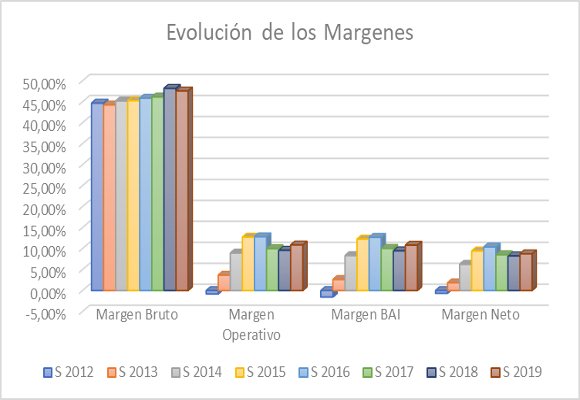

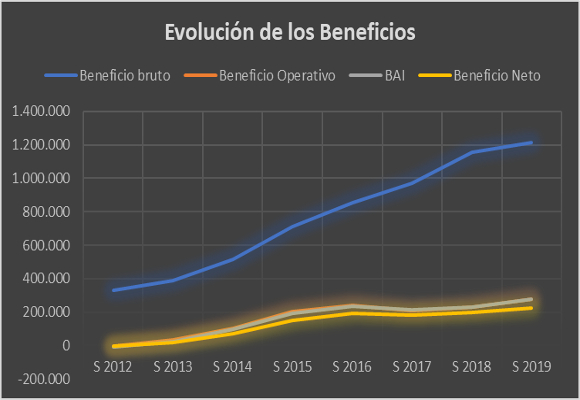

La contención en los costes de ventas del trimestre anterior, no ha sido seguida en este, por lo que (representan el 52,42 % de las ventas) se ha visto incrementado del 7,59 % en lo que llevamos de año, Este es el motivo por que el beneficio bruto se sitúa en $ 1.211.886 miles, lo que representa un moderado incremento del 4,93 %. El margen bruto cae en -61 p.b., para situarse en el 47,58 %.

Los gastos de explotación representan el 36,71 % de las ventas, y han evolucionado, favorablemente, con un incremento del 1,10% en lo que llevamos de año. La fuerte caída, sobre todo, por los gastos de venta (-7,43 %), que hacen que El beneficio operativo ascienda a $ 276.945 miles, lo que representa un incremento del 20,33 %. El margen operativo ha aumentado en 126 p.b., para situarse en el 10,82 %.

El beneficio neto atribuible a la compañía, con un fuerte crecimiento de los gastos financieros y una mayor influencia de las cargas fiscales, se sitúa en $ 183.938 miles. Esto representa un crecimiento del 12,89 % en el año. En cuanto al margen neto, este sube en 42 p.b., se sitúa, en el 12,89 %.

A modo de resumen, tras el análisis de la cuenta de pérdidas y ganancias de la compañía, nos encontramos con una inesperada buena evolución en cuanto los Ingresos, muy por encima de mis previsiones (1.175-1.200) pero, sobre todo, porque la compañía, ha cumplido en la contención de los gastos operativos. Ya que mis expectativas más contenidas han sido superadas con creces, la compañía esta en el buen camino de poder conseguir las previsiones para el próximo trimestre, que en mi modesta opinión, deberían estar cercanas a los 4.000 millones de dólares, volviendo a la senda de crecimiento esperado, la disminución del apalancamiento operativo y, porque no decirlo, incrementando la de credibilidad de los gestores.

En cuanto al análisis patrimonial y financiero, el Endeudamiento recoge los siguientes ratios:

- Ratio de endeudamiento: Ha mejorado, si bien, para una mejor situación en cuanto a la capitalización de la empresa, los niveles siguen siendo bajos.

- Ratio de calidad de la deuda: ha mejorado gracias la política de reestructuración financiera de la compañía.

En cuanto la solvencia a corto plazo:

- El ratio de liquidez, nos da señales de mejora en la utilización de los activos corrientes de la compañía, como veremos más adelante.

- La prueba del ácido se sitúa cercana a 0,784, lo que representa una situación, que, aunque ha mejorado, de cierta infrautilización de la liquidez de la compañía.

Esto se ve reflejado en gestión de los activos, los ratios de rotación de existencias, ya como de activos corrientes y no corrientes, están en sintonía con respecto a los obtenidos mismo periodo del ejercicio anterior. Cabe mencionar la fuerte caída en la rotación del activo no corriente, lo que nos da una situación de fuerte infrautilización de los activos a largo plazo.

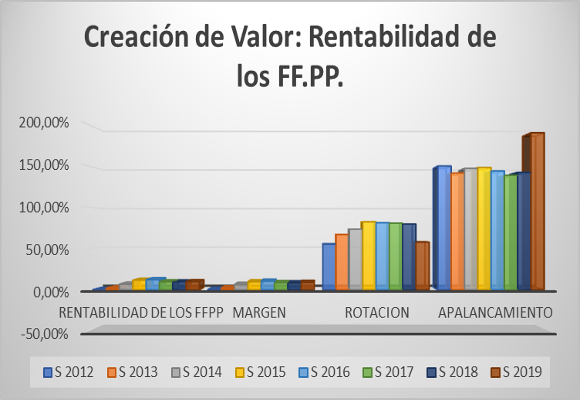

La caída de la rotación ha sido mitigada por el crecimiento del apalancamiento y los márgenes, con lo que la rentabilidad de los fondos propios aumenta, ligeramente, hasta niveles del 9,60 %, la más alta de los últimos dos años.

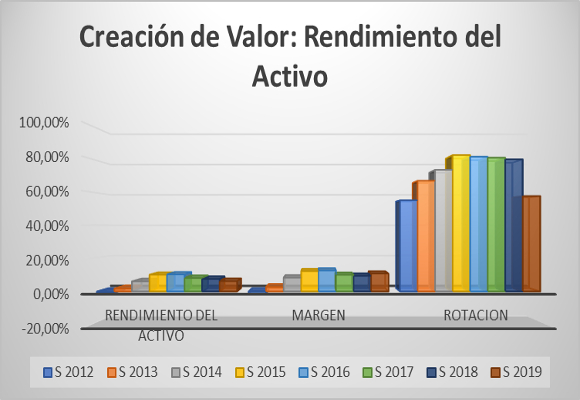

Esto se observa mejor con el cálculo del rendimiento del activo, ya que, al no tener en cuenta el apalancamiento, el incremento de los márgenes no ha mejorado la disminución de la rotación, y esto hace que disminuya hasta el 6,23 %, el mas bajo de los últimos 5 años.

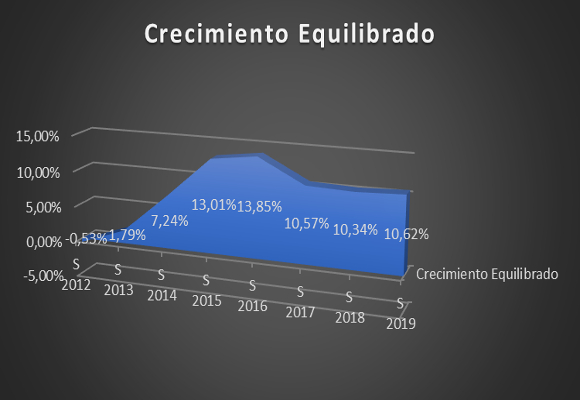

Aun con de contención del gasto operativo, la subida en las ventas, ha provocado un mayor crecimiento de márgenes, lo que sitúa el crecimiento equilibrado de la compañía en el 10,62 %, la más alto de los tres últimos años.

En definitiva, magnifica evolución de las ventas, buena contención de gastos y, sobre todo, el una mayor credibilidad de los objetivos marcados por la compañía para este año, hace que sea optimista con la evolución actual de la compañía. Aun así, esta, se debería centrar en hacer más atractivos sus productos.

“Dentro de veinte años estarás más decepcionado por las cosas que no hiciste, que por las que hiciste. Así que suelta las amarras. Navega lejos del puerto seguro. Atrapa los vientos alisios en tus velas. Explora. Sueña. Descubre”. Mark Twain.